Por: Caridad Vela

Agosto – Septiembre 2013

A diario recibimos consultas de carácter legal en nuestras oficinas. Para responderlas, remitimos a nuestros lectores a diferentes artículos publicados en anteriores ediciones, o elaboramos una base de preguntas con las que acudimos ante reconocidos profesionales en busca de respuestas.

En nuestra última Feria de Vivienda, fueron múltiples los compradores quienes, al pagar el valor de la reserva de un inmueble, no habían decidido a nombre de quién finalmente se firmarían las escrituras. La incertidumbre de la eventualidad de cambiar ese nombre en el futuro, nos llevó a tocar las puertas del Estudio Jurídico Pérez Bustamante & Ponce.

La Dra. Sandra Reed, cuya trayectoria profesional nos exime de más presentaciones, solventó nuestras dudas con impresionante solvencia. Su norte es la aplicación de la ley, su lenguaje es claro y explícito, su personalidad es confiable, su don de gentes inspira confianza ante sus interlocutores, su ética y moral son indiscutibles. Ella generosamente compartió su criterio al respecto de algunas dudas de nuestros lectores.

¿Se puede regalar un inmueble a los hijos?

Se puede. Sin embargo, el Estado presumirá que es una donación y ello conlleva al pago de los impuestos correspondientes, pues la persona a cuyo nombre está el inmueble, debe estar en capacidad de demostrar que tiene la capacidad económica para comprarlo. La acción puede llamarse como consideres oportuno, pero el entendimiento de esa acción es una donación.

¿Sobre qué valor se calcula el pago de impuestos a la donación?

El valor que debe constar en los documentos legales de transferencia del inmueble (escritura pública) debe ser el valor mayor entre el precio de venta que consta en la escritura de transferencia y el valor del catastro municipal. Hace algunos años era práctica común escriturar cualquier transacción de transferencia de dominio de inmuebles por valores inferiores a los reales, generalmente el avalúo catastral. Práctica equivocada desde mi punto de vista, pero era la práctica común. Históricamente, el valor del catastro municipal estuvo deprimido y no representaba la realidad de lo que patrimonialmente significaba, pero en la actualidad los avalúos municipales están actualizados y se acercan más a la realidad.

Hablando de patrimonio ¿el valor del catastro es el que debe reportarse en la Declaración Patrimonial?

Efectivamente, ese es el valor que debe incluirse en la Declaración Patrimonial, obligatoria para quienes poseen patrimonios superiores a $200.000 individualmente, o $400.000 en sociedad conyugal. Evidentemente, esa declaración se verá afectada si el titular regala, o dona, parte de su patrimonio a una tercera persona; pero al mismo tiempo, el recipiente de ese regalo o donación reflejará el incremento de su patrimonio en el mismo monto.

¿Qué sucede si ninguna de las dos partes está en obligación de presentar la Declaración Patrimonial?

A pesar de que sería difícil que el Estado identifique que el propietario del inmueble no tiene la capacidad económica para comprarlo, el concepto es que la donación esta gravada y si se adquiere un inmueble para un hijo, conceptualmente se trata de una donación al hijo, lo prudente y decente es actuar dentro del marco legal y registrarlo como lo que es: una donación susceptible del pago de impuestos y de los gastos correspondientes al trámite normal

¿De cuánto son los impuestos a la donación?

El Servicio de Rentas Internas (SRI), ha establecido una tabla que se relaciona con el monto de la donación. Como se señala anteriormente, para el cálculo debe tomarse el mayor valor registrado, sea del catastro municipal, o del valor del acto a través del cual se transfiere el bien. Del monto de la donación se establecerá el porcentaje que debe aplicarse para el cálculo del pago de impuesto. La tabla inicia con el 5% y llega hasta el 35%.

En temas de impuestos, ¿qué diferencia hay entre donación y herencia?

Son similares. Hoy por hoy, para efectos de impuestos es exactamente igual porque la donación realmente significa una herencia anticipada. En el caso de que un bien se reciba por herencia, los hijos del causante tienen una reducción del 50% del valor del impuesto. De igual forma, si un bien es vendido entre padres e hijos, se entiende como si fuese donación. Estas transferencias de dominio entran bajo el concepto de donación en lo que se refiere al pago de impuestos. Hay otras figuras que pueden aplicarse para determinar ciertas situaciones de uso o propiedad del inmueble durante su vida útil, como son la nuda propiedad y el usufructo.

¿Cuál es la diferencia entre nuda propiedad y usufructo?

La nuda propiedad es el dominio del bien, es decir la propiedad legalmente establecida. El usufructo es el beneficio de uso del bien durante su vida útil, y se lo puede establecer por un período determinado en el instrumento de transferencia Una persona puede tener la nuda propiedad, y otra el usufructo. Imaginemos un árbol que da frutos. Una persona es dueña del árbol –nuda propiedad-, pero es otra la que tiene derecho que cosechar sus frutos y venderlos –usufructo.

¿Esta figura es aconsejable?

Es aconsejable cuando el dueño del bien busca mantener cierto control sobre el mismo, por ejemplo, cuando los hijos son menores de edad y su futuro es aún incierto. En este caso, lo aconsejable es que el padre mantiene el usufructo y con ello “cierto control” sobre el uso del inmueble, y el hijo tiene la nuda propiedad, la misma que generalmente se consolida en el hijo al morir el padre. También puede suceder lo contrario, que los padres mantienen el usufructo para asegurar su vejez, pero ceden la nuda propiedad a los hijos.

¿Cuál es el proceso legal para este trámite?

Se lo hace mediante escritura pública, ante un notario, quien registra la voluntad del propietario del bien. Esta cesión se inscribe en el Registro de la Propiedad, de tal manera que la situación de nuda propiedad y usufructo aparecerá en el certificado de gravamen del inmueble. En caso de usufructo, se pagan impuestos en base al 60% del valor catastral del bien; y en caso de transferencia de la nuda propiedad, se calcula en base al 40% de ese valor.

En caso de divorcio, si en la separación de bienes se decide poner los bienes a nombre de los hijos, ¿se incurre en pago de impuestos?

No importa la causa de la transferencia de dominio, es igualmente una donación y se deberá pagar los impuestos correspondientes. Según la ley, quien recibe el bien es quien debe pagar los impuestos, pero si los hijos son menores de edad, evidentemente quienes

pagarán serán los padres. En todo caso, las partes pueden llegar a un acuerdo sobre este tema.

¿Qué otros impuestos están implicados en la transferencia de dominio de bienes inmuebles y cómo se los calcula?

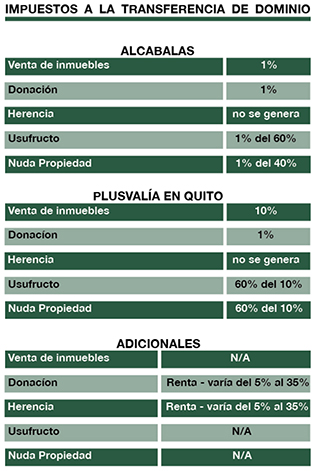

Alcabalas y plusvalía. Para el caso de impuesto a Alcabalas, el valor que debe usarse como base para el cálculo es el mayor valor entre el catastro municipal y el valor del acto a través del cual se transfiere el bien. En el caso de impuesto a la Plusvalía en Quito, el valor base para el cálculo es el mayor valor entre la utilidad que se genera por la diferencia en el valor de compra del bien y aquel que consta en el catastro municipal, o el valor del acto a través del cual se transfiere el bien.

¿Hay exenciones?

Sí, en el caso del impuesto a Alcabala, están exentas las adjudicaciones por particiones o por disolución de sociedades. También los aportes de bienes raíces que hicieren los cónyuges a la sociedad conyugal, cuando su capital no exceda de diez remuneraciones básicas; los aportes de capital de bienes raíces a nuevas sociedades que se formaren por fusión de sociedades anónimas; los aportes de bienes raíces que se efectúen para formar o aumentar el capital de sociedades industriales de capital, solo en la parte que corresponda a la sociedad; y las donaciones que se hagan al Estado, a otras instituciones de derecho público, y a demás organismos que la ley define como entidades de derecho privado con finalidad social.

¿Y en el impuesto a la plusvalía?

No hay exenciones, sin embargo se debe considerar que si la transferencia que se realiza es la primera a partir del ejercicio fiscal del año 2006, la tarifa del impuesto se reduce al 0,5%, y al 4% en caso de personas jurídicas que se dediquen a actividades inmobiliarias.

Si los hijos son menores de edad, ¿se puede poner inmuebles a su nombre?

Sí, pero se deberá nombrar un representante legal del menor, quien ejercerá todas las acciones a su nombre hasta que alcance la mayoría de edad. Este representante legal ejercerá la Patria Potestad sobre los bienes del menor, o sobre personas discapacitadas, y tendrá legítimo derecho de negociarlos manteniendo la obligación de rendir cuentas, ya que el bien pertenece al menor o discapacitado.

¿La figura de crear un fideicomiso para administrar los bienes es recomendable?

El fideicomiso es un ente legal, autónomo, con patrimonio independiente, y como tal, tiene ingresos, gastos, y la obligatoriedad de pagar impuestos. Si lo haces para regularizar los bienes a la muerte del titular, se debe considerar que la ley en Ecuador es muy clara en cuanto a las herencias. Una persona no puede disponer de la totalidad de sus bienes a su voluntad, ni aún cuando lo exprese así en un testamento, puesto que la ley establece que sólo se puede disponer libremente de la cuarta parte de los bienes que se pueden dar en herencia.

¿Es válida la opción de crear una compañía que sea propietaria de los inmuebles, para transferir su dominio a través de la negociación de las acciones a su valor nominal?

Antes que pensar en encontrar una alternativa para reducir el impacto tributario a través de una compañía, debemos entender que esa compañía existirá en la vida real. Es decir, tendrá que tener sus documentos en regla, empleados en su nómina, afiliarlos al IESS, pagar patentes, presentar balances, declarar IVA, declarar impuesto a la renta, etc. Eso requiere todo un trabajo de acompañamiento que, si no es una compañía que actúa comercialmente y sirve exclusivamente para estacionar ahí un patrimonio, no es en absoluto recomendable. Al final del día, cualquier transferencia de dominio entre padres e hijos será considerada una donación o herencia, sea de acciones o de inmuebles.

Si se compra una casa en planos a través de la firma de una promesa de compra-venta, ¿se puede cambiar el nombre del beneficiario al momento de firmar las escrituras de compra-venta?

Siempre y cuando en la promesa de compra-venta se especifique que existe la posibilidad de que la escritura definitiva podrá estar a tu nombre o al de terceros; o en caso de acuerdo de las partes, por medio de la cesión del derecho de compra. Caso contrario, podría entenderse como incumplimiento de contrato por parte del comprador, lo cual en la mayoría de los casos

implica el pago de una multa. En todo caso, dependerá de si el vendedor acepta incluir esta cláusula en la promesa de compra-venta, que no lo veo tan factible.

¿Por qué?

Porque históricamente la actividad de la construcción ha servido para el lavado de dinero, y ahora el promotor inmobiliario está sometido a una serie de regulaciones acertadamente impuestas por el Gobierno para evitar que esto suceda. Esta alternativa podría ser un mecanismo de lavado, porque se dificulta el seguimiento del origen de los fondos que se emplean para comprar el inmueble, sobre todo si esa tercera persona no tiene ninguna relación directa con el comprador original.

Prohibida la reproducción total o parcial del material de esta revista.

Los artículos contenidos en esta publicación son de responsabilidad de sus autores y no comprometen la línea editorial de la institución.