Por Esteban Guerrero V.

Reditum

Como es de conocimiento general, la mayoría de propiedades inmobiliarias se compran con crédito de hasta el 70% del valor del inmueble. Este hecho nos permite utilizar el volumen de los desembolsos de créditos para el segmento inmobiliario como una referencia del comportamiento de la actividad económica en este sector. Las cifras que se presentan a continuación corresponden exclusivamente a los Bancos Privados que operan en el país, según información del Banco Central de Ecuador. Se analizaron datos desde 2013 hasta el cierre de octubre 2017.

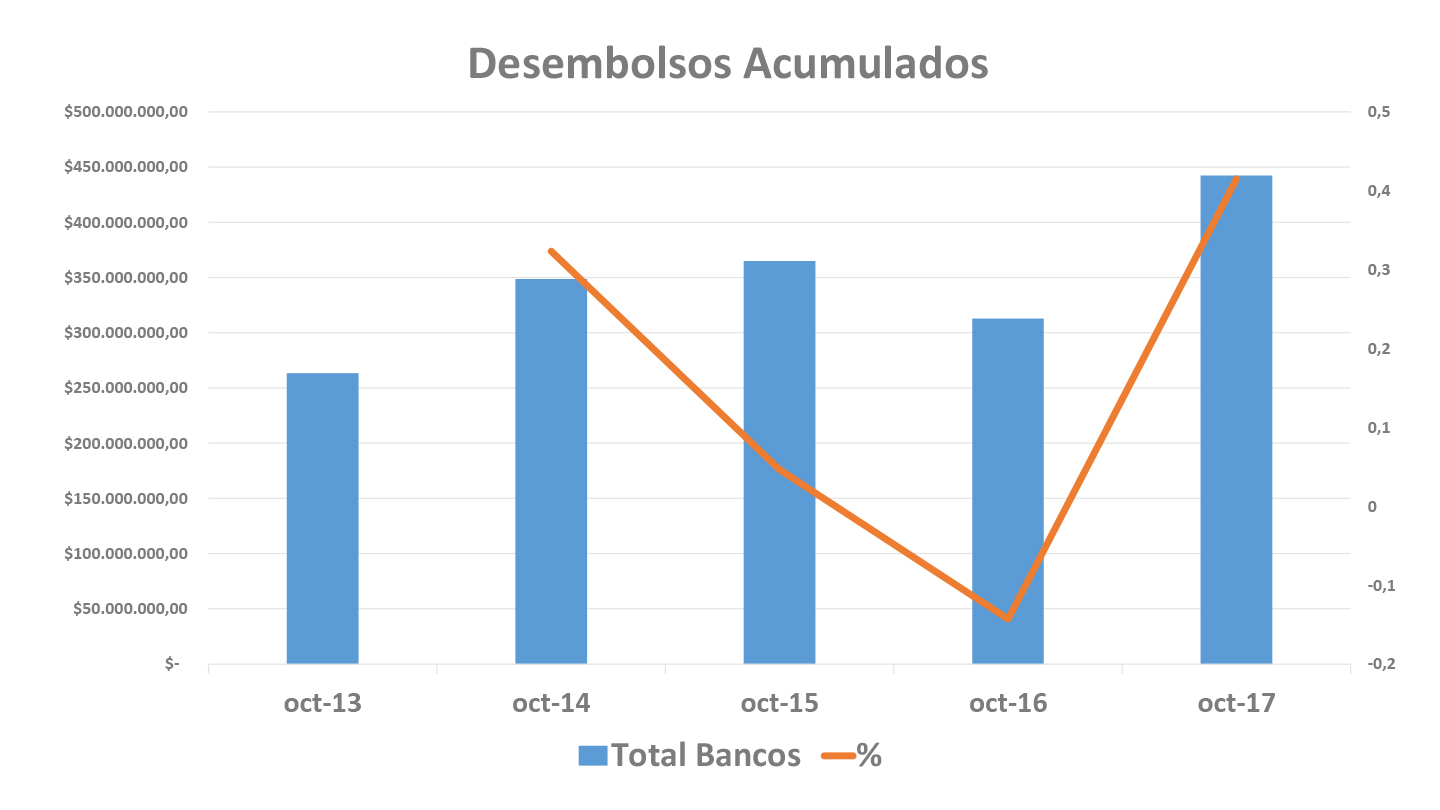

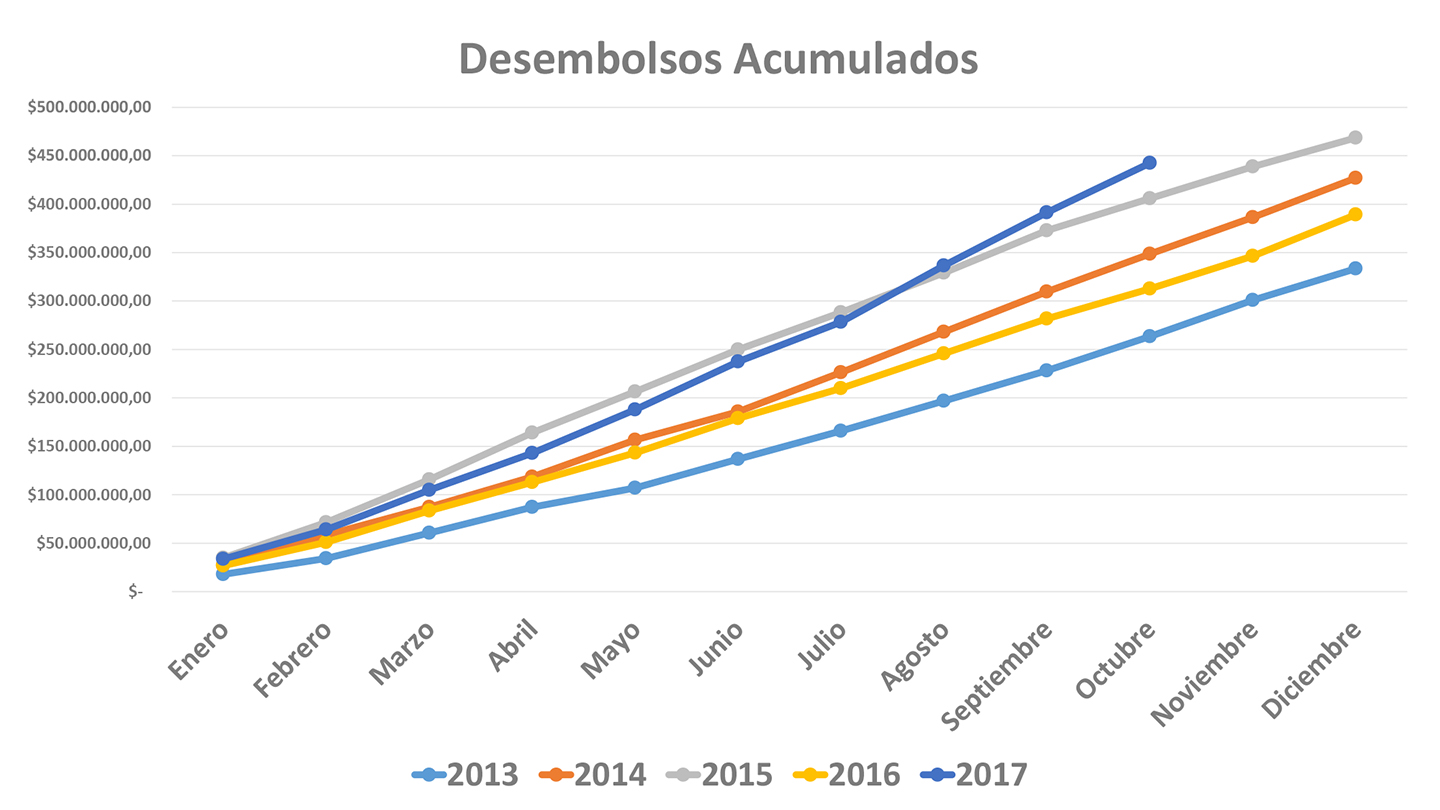

En términos del Sistema Bancario, durante todo el período analizado (2013-2017), el año 2017 es en el que más dólares se han desembolsado para el segmento inmobiliario. El gráfico No. 1 compara los resultados acumulados Enero – Octubre de cada año.

Los resultados de 2017 encienden una luz de optimismo para el segmento inmobiliario, pues entre enero y octubre de este año los bancos desembolsaron $442.47 millones, mientras que en el mismo período de 2016 solo fueron $312.70 millones, es decir que se registra un 41% de crecimiento año sobre año.

Entre 2015 y 2016 hubo un decrecimiento del 14%, que en parte explica el alto crecimiento entre 2016 y 2017. Sin embargo, la diferencia entre los resultados logrados durante estos meses en 2013 ($263 millones) y 2017 ($442 millones) es de 68% a favor. Recordemos que en 2013 el petróleo exportado por Ecuador se negociaba en niveles de $100 por barril, y en octubre 2017 el precio del barril estuvo en $53.

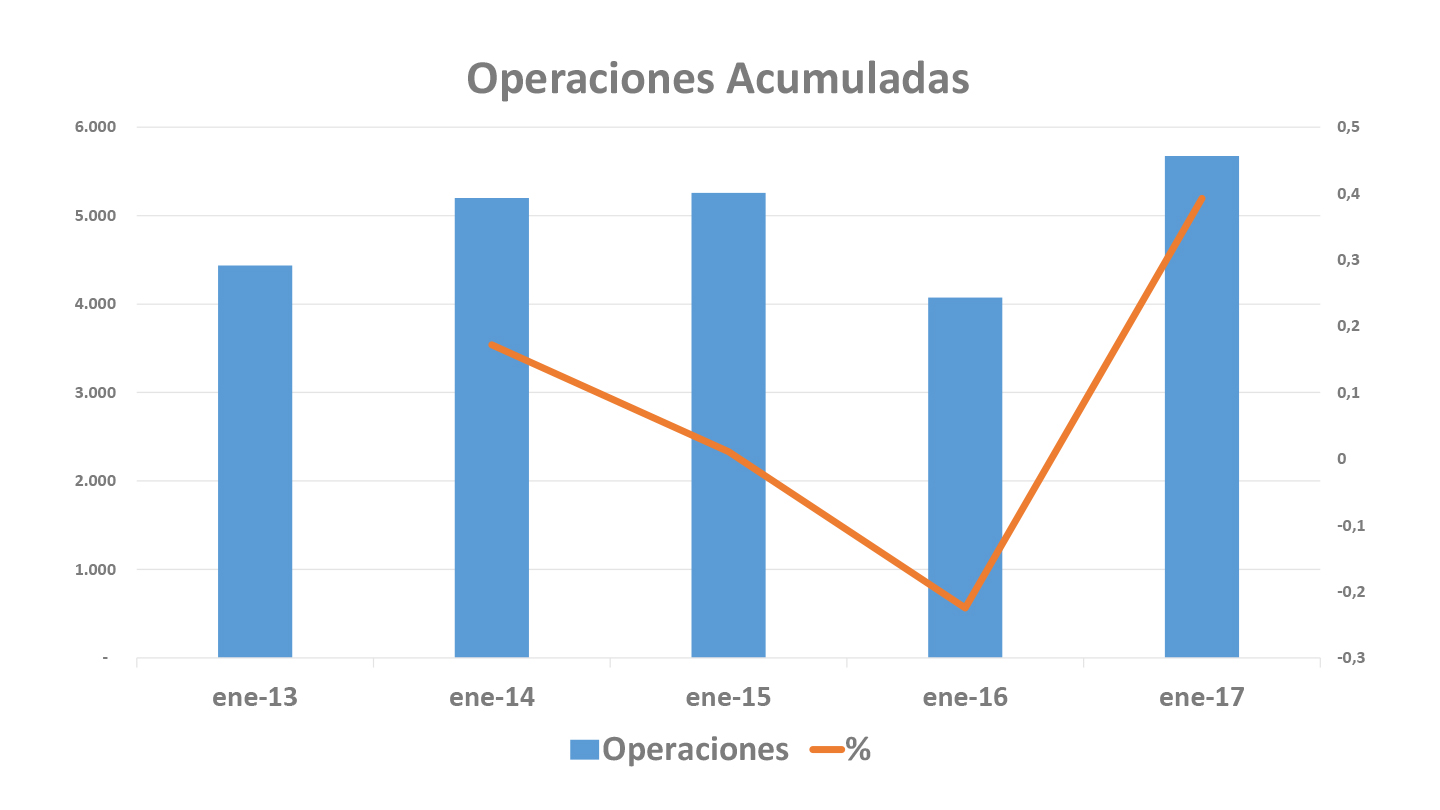

Si agregamos al análisis el número de desembolsos que se realizaron durante este período observamos algo interesante. Primero, el número de operaciones desembolsadas sigue la misma tendencia que el volumen de desembolsos, pero crece a un ritmo inferior. Segundo, si asumimos que el porcentaje de apalancamiento utilizado para adquirir un inmueble se mantiene similar, esto refleja que entre 2013 y 2015 el precio promedio de los inmuebles financiados incrementó. (Ver Gráfico No. 2)

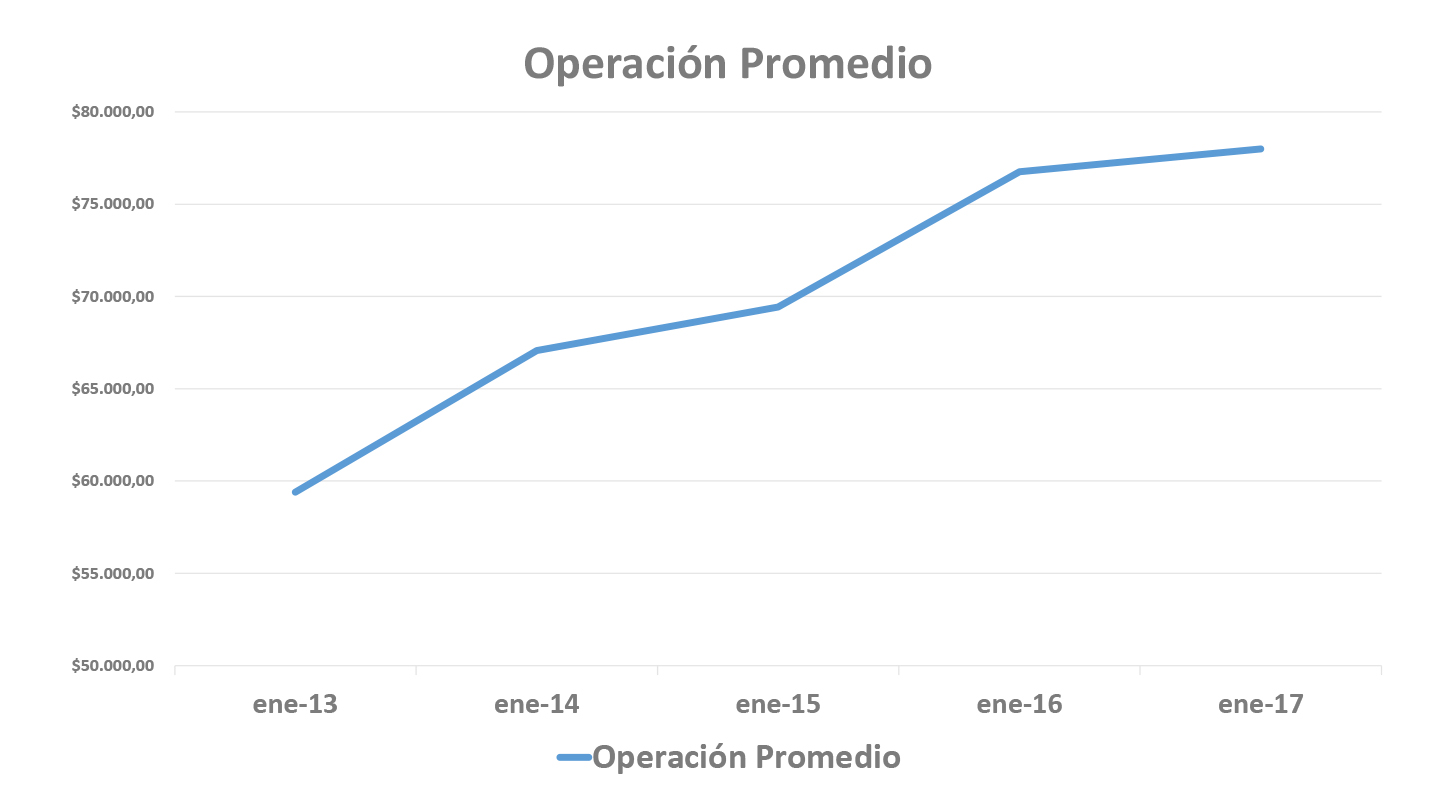

La operación promedio en 2013 fue $59,396. Tuvo un incremento del 13% a 2014 ($67,069), y un incremento adicional de 15% a 2015 ($77,315). Entre 2015 y 2016 notamos un decrecimiento del -1% ($76,756), que se puede interpretar como una estabilidad de precios en ese período. Durante 2017 vemos un leve incremento del 2% versus 2016, una variación insignificante, pero que agregada a los resultados del volumen desembolsado da indicios de una posible recuperación de esta industria. (Ver Gráfico No. 3)

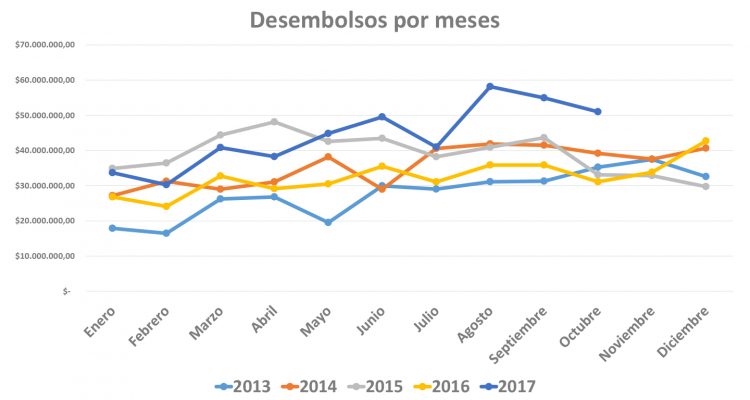

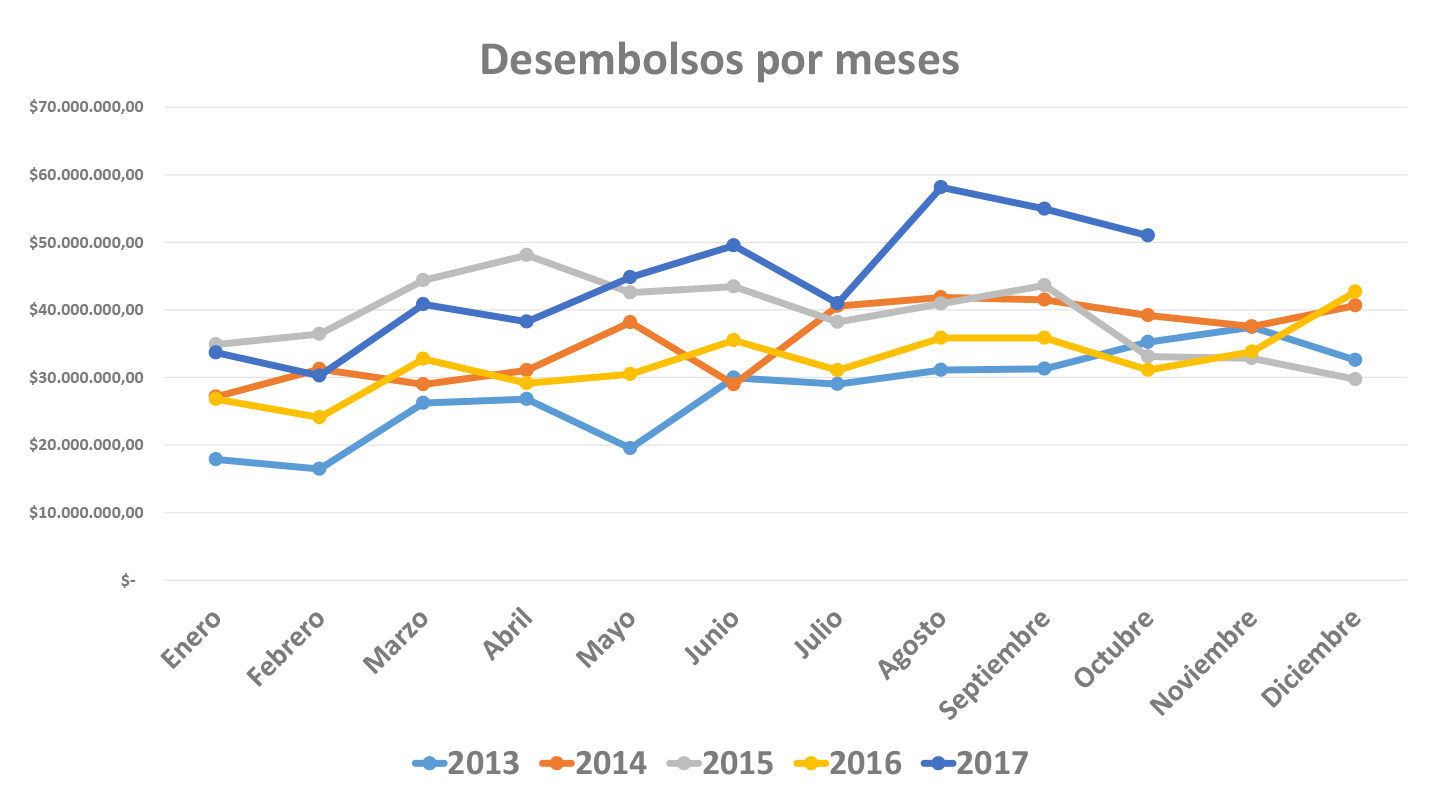

Al revisar los desembolsos de manera mensual observamos que a inicios del año 2017 los desembolsos mensuales todavía eran inferiores a los de 2015. Es a partir de Mayo que los desembolsos mensuales de 2017 superan a los de 2015, pero recordemos que fue en ese momento de 2015 cuando comenzó la contracción generalizada de desembolsos, que fue causada por una fuerte reducción en los depósitos en la banca privada. Entre agosto y octubre de este año los desembolsos han superado con amplitud a los desembolsos en los mismos meses de años anteriores, como lo muestra el Gráfico No. 4.

Si analizamos los desembolsos mensuales de manera acumulada detectamos que a Octubre 2017, el sistema ha desembolsado más de lo que se desembolsó durante el año completo en 2013, 2014 y 2016. Para superar el monto total desembolsado durante 2015 hacen falta $25.8 millones; pero, considerando que durante los tres últimos meses se han desembolsado montos superiores a $50 millones por mes, podemos decir con seguridad que 2017 superará a 2015 en el mes de noviembre. (Al momento de escribir este artículo los datos disponibles llegan al cierre de octubre). (Ver Gráfico No. 5)

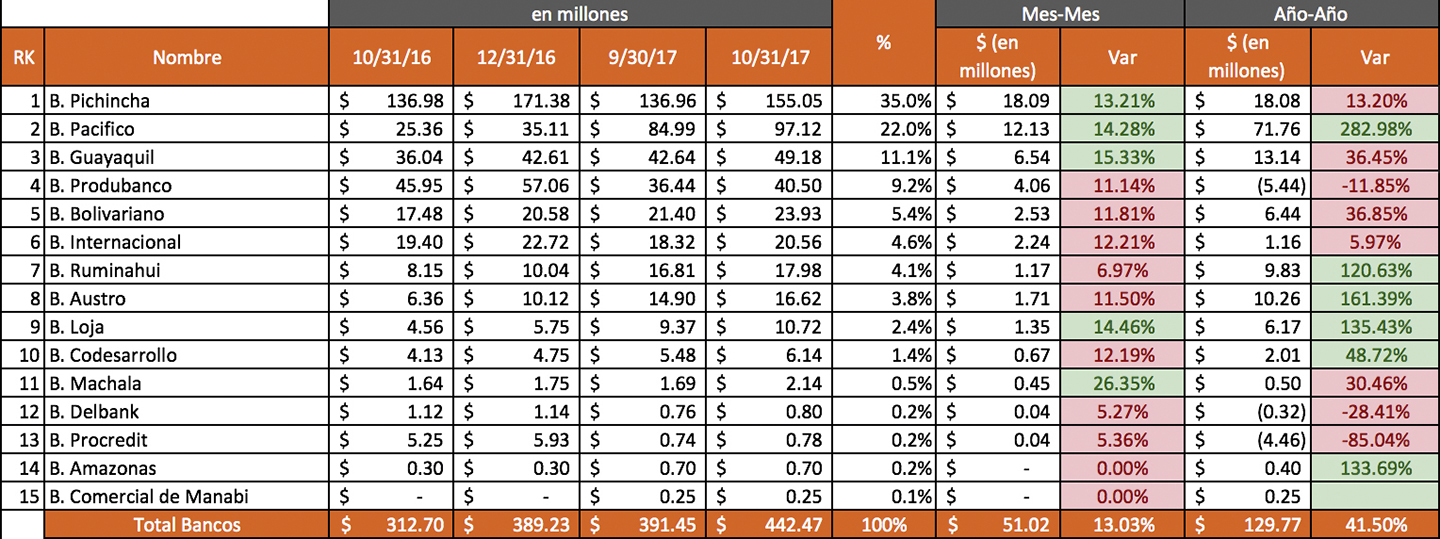

Los desembolsos acumulados entre enero y octubre de 2017 superan en $129.77 millones a los desembolsos efectuados durante el mismo período de 2016. De los 15 bancos que han desembolsado créditos inmobiliarios, solo tres registran cifras menores en este período de 2017 que en el mismo período de 2016.

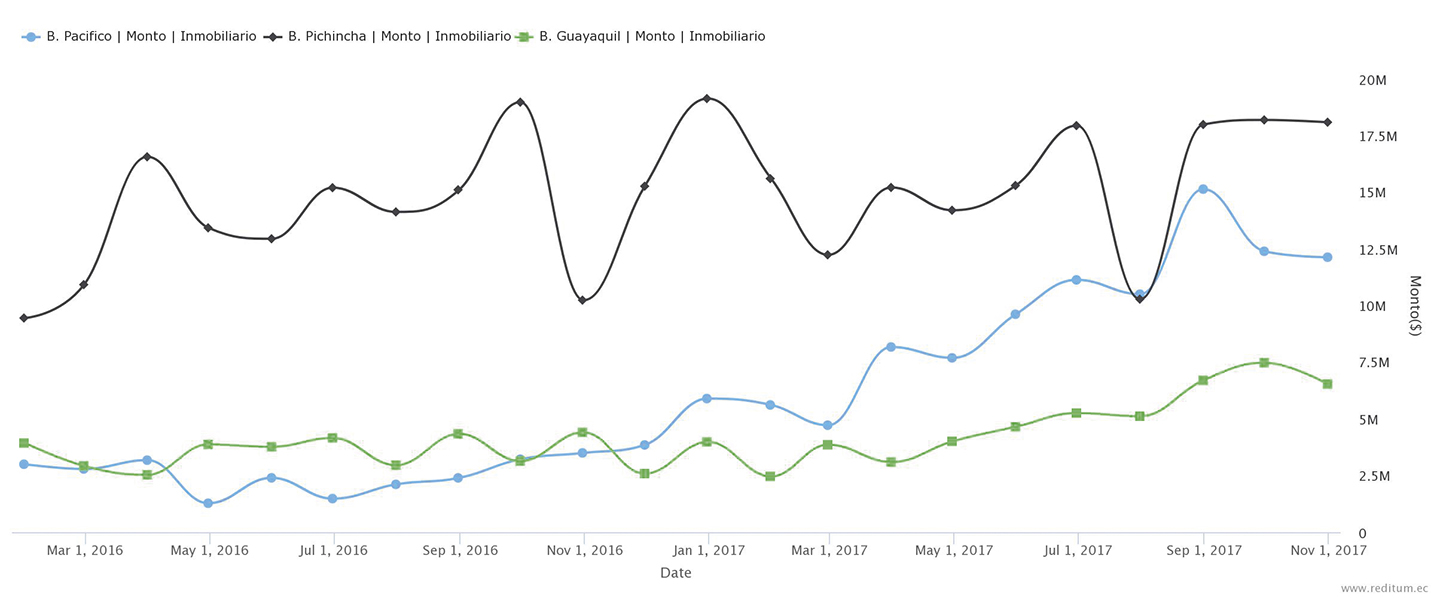

El banco que más ha contribuido con el crecimiento año/año en este segmento crediticio es Banco Pacífico, que hasta la fecha ha desembolsado $71.76 millones más que durante el mismo período de 2016. Esto equivale al 55% del crecimiento logrado a la fecha.

Las instituciones financieras que más han contribuido con el crecimiento son Banco Pichincha y Banco Guayaquil, que han desembolsado $18 millones y $13 millones más que el mismo período de 2016, respectivamente. El crecimiento generado entre estas dos entidades corresponde al 24% del crecimiento del segmento. Si tomamos en cuenta el crecimiento de Banco Pacífico, entre estos tres actores representan el 80% del crecimiento del segmento inmobiliario.El detalle en el Gráfico No. 6

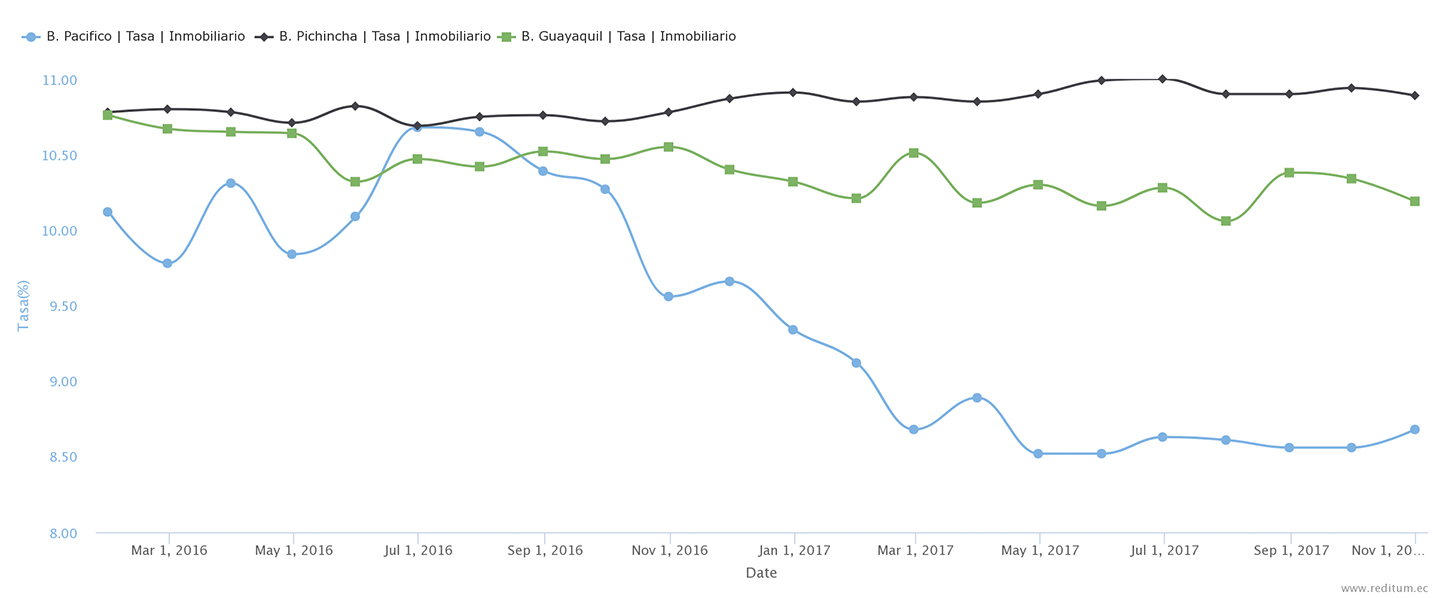

Cabe recalcar que Banco del Pacífico registra un crecimiento de 282% frente a los desembolsos que realizó entre enero y octubre 2016. La estrategia que Banco Pacifico aplicó para incrementar su participación en este segmento fue la variación en la tasa de interés a la que hace los desembolsos. En el Gráfico No. 7 (Banco Pacífico es la línea azul) se visualiza que desde Junio 2016 esta entidad inicia con las reducciones en la tasa de estos desembolsos, y para marzo 2017 llegan a la tasa del 8.50% donde se han mantenido desde ese entonces.

Tasas de crédito hipotecario

El Gráfico No. 8 refleja los montos desembolsados durante ese período (Banco Pacífico sigue siendo la línea azul), y nos muestra cómo a partir de Octubre-Noviembre de 2016 el monto que Banco Pacifico desembolsa mensualmente comienza a incrementar considerablemente. La reacción del mercado es lógica, los desembolsos de esta institución financiera crecen gracias a un costo (tasa) más bajo que sus competidores. La incógnita aquí es ¿qué sucedería si toda la banca privada reduce su tasa para este segmento, que actualmente está en alrededor del 11%, a niveles de alrededor del 8.50%?

Gráfico No. 8

Montos desembolsados crédito hipotecario

Para analizar el segmento crediticio inmobiliario es imperativo incluir la actividad del BIESS, pues es un partícipe mayor. El grave problema que se presenta es que las cifras más recientes que tenemos sobre los desembolsos del BIESS son a mayo 2017. Por esta razón lo mencionamos, pero separándolo de las instituciones financieras privadas.

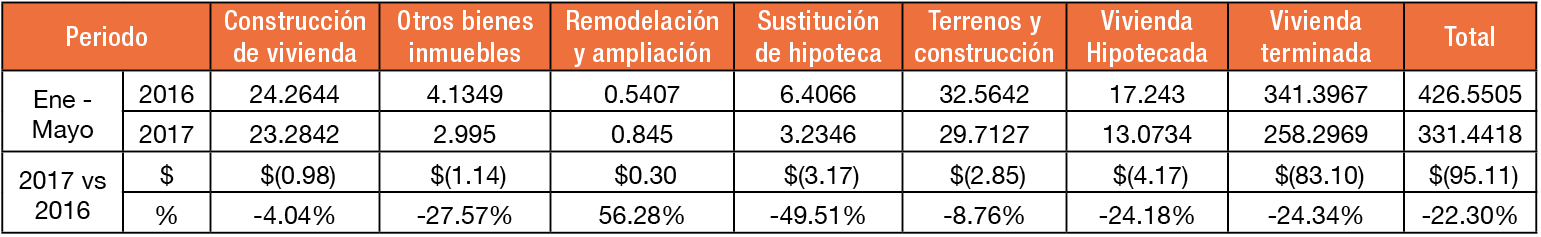

Entre enero y mayo de este año el BIESS desembolsó $258 millones exclusivamente en créditos para Vivienda Terminada. Es importante aclarar que dentro de las cifras de la Banca Privada no se permite identificar cuánto corresponde a cada sub segmento de crédito inmobiliario. Las cifras del BIESS sí lo permiten.

El Gráfico No. 9 detalla los montos desembolsados por el Biess en cada sub segmento relacionado con vivienda. Las cifras para Vivienda Terminada reflejan una contracción importante -de $83 millones- entre lo registrado de enero a mayo 2016 ($341 millones), y durante los mismos meses de 2017 ($258 millones).

Biess – desembolsos enero a mayo 2016 y enero a mayo 2017

Si a los indicadores positivos que reflejan los bancos privados en este análisis sumamos los factores de incidencia política, como la consulta popular que anticiparía la derogatoria de la ley de plusvalía, podríamos concluir que la tendencia positiva para el sector inmobiliario continuará en el año 2018.