QUITO

Por: Caridad Vela

Julio 2015 – Agosto 2015

El tema de conversación actual gira alrededor de los dos proyectos de ley que el Presidente de la República presentó ante la Asamblea Nacional y posteriormente los retiró temporalmente: herencias y plusvalía.

En el afán de informar y aclarar varias dudas que en estos días nos han transmitido nuestros lectores, consideramos oportuno conversar con un experto en la materia, el Dr. René Sánchez García, con quien hicimos el siguiente análisis, deshilando cada hebra de los mencionados proyectos de ley, y comparándolos con la situación vigente.

LEY DE HERENCIAS, LEGADOS Y DONACIONES

¿Hay variación en la fracción básica que está exenta del pago de impuesto a la herencia?

En el proyecto de ley se reduce en aproximadamente el 50% la fracción básica desgravada, es decir, desde la cual se calcula el pago de este impuesto. En la Ley vigente, esa fracción básica es de $68.880, por lo que quienes heredan hasta ese valor no pagan impuesto a la herencia. En el proyecto de Ley, solamente quienes heredan hasta $35.400 están exentos del pago de dicho impuesto.

¿El porcentaje de impuesto que grava a las herencias varía?

En el escenario vigente el porcentaje máximo es 35%; y aplica a quienes heredan más de $826.530. El proyecto de ley eleva ese porcentaje al 47,50%, y lo deben pagar quienes heredan desde $566.400 en adelante, es decir, aumenta la tarifa del impuesto y se reduce la base desgravada.

¿Un ejemplo comparativo de la afectación?

Con la tabla vigente, una herencia de $566.400 es gravada con la tarifa del 25% de impuesto. Con el proyecto de ley, quien hereda ese mismo valor debe pagar el 47,50% de impuesto a la herencia, es decir, casi el doble de la tarifa actual.

¿Alguna otra variación importante?

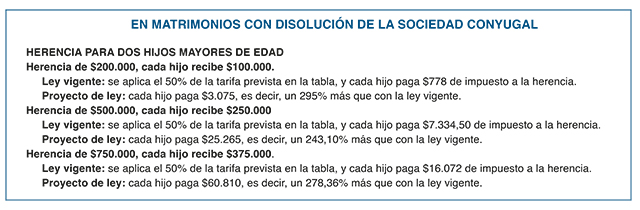

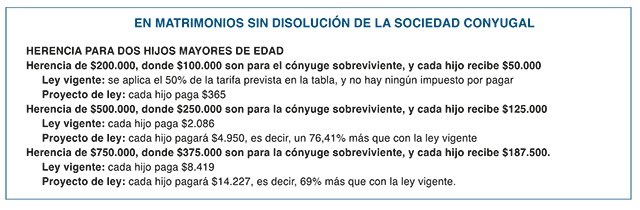

Una importantísima. Respecto al cálculo del impuesto a la herencia aplicable para herederos mayores de edad en primer grado de consanguinidad, la ley vigente establece una reducción del 50% del impuesto que correspondería pagar según la tabla vigente. El proyecto de ley elimina esta reducción.

¿Cuál es la definición de “base imponible”?

La base imponible es el monto sobre el cual se aplica la tarifa del impuesto. En el caso de la herencia la misma está constituida por el valor del patrimonio que el heredero recibe, menos las deducciones generales y reducciones previstas por la ley. Sobre esta materia el cambio más significativo es la eliminación de la reducción del 50% de la tabla a favor de los herederos en el primer grado de consanguinidad, así como la eliminación de la exoneración existente a favor de los herederos menores de edad y discapacitados.

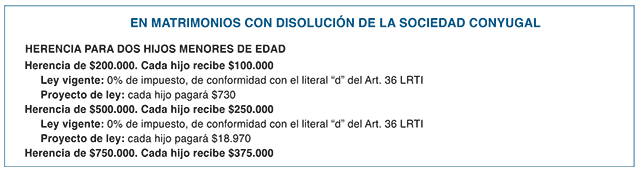

¿Los herederos menores de edad o discapacitados han sido afectados en sus beneficios con el Proyecto de Ley?

Efectivamente. En la ley vigente, si los hijos del causante son menores de edad o discapacitados no pagan valor alguno por la herencia que reciben. Con el proyecto de ley, sí deberán pagar el impuesto respecto de los bienes que hereden de sus padres fallecidos con una deducción de apenas una fracción básica desgravada que equivale a $35.400.00

¿Quiénes son herederos directos y quiénes indirectos?

Herederos directos son los sucesores en un primer grado de consanguinidad con el causante, es decir, los hijos, o a falta de estos, los padres. Los herederos indirectos son aquellos que tienen relación de segundo o más grado de consanguinidad con el causante, es decir, hermanos, sobrinos y nietos, etc.

¿La propuesta de ley presenta alguna diferenciación entre ellos?

El proyecto originalmente presentado contenía dos tablas tarifarias, donde en el caso de herederos directos la tarifa máxima alcanza el 47,5%; y en el caso de herederos indirectos llegaba hasta el 77,5%. No obstante, en los primeros análisis realizados por el legislativo antes de que el Presidente retirara temporalmente el proyecto, trascendió que se suprimía la tabla tarifaria aplicable a herederos indirectos.

¿Qué plazo tienen los herederos para pagar el impuesto a la herencia?

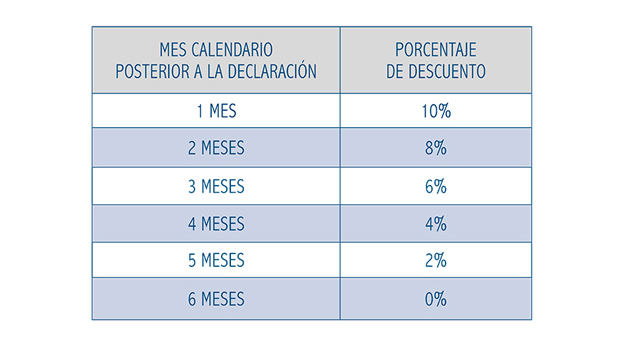

Tanto en la normativa vigente cuanto en el proyecto de ley, los herederos deben declarar y pagar el impuesto dentro del plazo de seis meses contados a partir de la fecha de fallecimiento del causante. Sin embargo, el proyecto de ley incluye una fórmula de descuento por pronto pago, según el siguiente cuadro:

¿Qué sucede con los bienes si, transcurrido ese plazo, los herederos no están en capacidad de pagar los impuestos?

El SRI puede ejercer su facultad determinadora para establecer la cuantía del tributo. Cuando esta determinación esté firme o ejecutoriada, el SRI podrá notificar mediante un auto de pago la orden de cancelación del impuesto, o que se dimitan bienes en el término de tres días, apercibiendo que, de no hacerlo, se embargarán bienes equivalentes al total de la deuda por el capital, más intereses y costas. Además puede ordenar al heredero la prohibición de ausentarse del país; y el secuestro, retención o prohibición de enajenar bienes. Las autoridades competentes pueden posteriormente embargar los bienes de los beneficiarios de herencias, legados, donaciones y todo incremento patrimonial a título gratuito, con el fin de cobrar el impuesto con sus intereses, multas y recargos.

¿El o la cónyuge son considerados herederos?

El cónyuge en términos generales no es considerado heredero del causante, toda vez que le corresponde en concepto de gananciales el 50% de los bienes de la sociedad conyugal. En caso de que exista disolución de la sociedad conyugal, el cónyuge sobreviviente tampoco es heredero del causante. El patrimonio que éste deje en herencia se transmitirá total y directamente a sus hijos; a falta de ellos a sus padres; a falta de aquellos a hermanos; y si no los hubiere, a los sobrinos, etc. Ahora bien, recordemos que aún habiendo disolución de la sociedad conyugal, una persona sí puede establecer a su cónyuge como sucesor testamentario, utilizando para ello su cuarta de libre disposición, pero en este caso el cónyuge sobreviviente sería considerado heredero y deberá pagar los impuestos que correspondan.

Para establecer las diferencias entre la ley vigente, y lo que ocasionaría el proyecto de ley si entrase en vigencia, a continuación citamos varios ejemplos de cálculo de pago de impuesto a las herencias.

LEY DE PLUSVALÍA (IMPUESTO A LA GANANCIA EXTRAORDINARIA EN LA TRANSFERENCIA DE BIENES INMUEBLES

¿Qué modifica el proyecto de ley?

Actualmente está vigente el impuesto a las utilidades en la transferencia solamente de predios urbanos, no rurales, cuya tarifa llega hasta el 10%, y los municipios pueden reducir este porcentaje mediante ordenanza. El proyecto de ley expresamente prohíbe a los municipios reducir esta tarifa; además afecta por igual a predios urbanos y rurales; y menciona un impuesto a la ganancia extraordinaria en la transferencia de bienes inmuebles, dejando una porción desgravada de 24 salarios básicos unificados (SBU), es decir $8.496.

¿Cómo afecta a los inmuebles comprados con anterioridad a la fecha en la que podría entrar en vigencia la nueva ley?

El proyecto prevé que se aplicará el impuesto vigente actualmente hasta la primera transferencia de bienes adquiridos con anterioridad a la vigencia de la Ley Reformatoria. A la par establece una diferencia para los terrenos urbanos baldíos, en cuyo caso el régimen actual se aplicaría hasta la primera venta o hasta el 31 de diciembre de 2020, lo que ocurra primero.

¿Cuál es el cambio en la base imponible?

La base imponible vigente se calcula tomando el precio en el que se venderá el inmueble, y de ese valor se restan: el costo de adquisición, las mejoras que se hayan hecho y estén debidamente documentadas, los pagos al municipio respectivo por concepto de contribuciones especiales por mejoras, y el 5% de utilidad líquida de la venta por cada año de propiedad del inmueble. Esto último quiere decir que si el inmueble se vende después de 20 años de haberlo comprado, ya no pagaría impuesto a la plusvalía.

¿Qué dice el proyecto de reformas a la Ley?

El Proyecto de ley establece que del precio de venta se restarán: el costo de adquisición, las mejoras legalmente justificadas, los gastos de gestión, notariales y de registro; las contribuciones especiales pagadas a los municipios, y el valor resultante de la aplicación del factor de ajuste.

¿Cuál es el factor de ajuste?

El factor de ajuste intenta calcular el valor actual del dinero que se pagó al adquirir el inmueble, tal como si ese capital hubiese sido invertido en un banco, ganando la tasa pasiva del Banco Central y reinvirtiendo cada año el capital más los intereses ganados en ese año. Para ello, el proyecto de ley establece que se debe hacer lo siguiente: tomar la tasa pasiva que publicó el Banco Central durante el período desde que se adquirió el inmueble hasta la fecha de venta, y calcular la tasa promedio. Luego, calcular la tasa de interés compuesto durante los años de tenencia del inmueble. Esta tasa compuesta es lo que el proyecto de ley considera como “ganancia ordinaria”, es decir, la misma rentabilidad que el comprador del inmueble hubiese obtenido si invertía ese dinero en un depósito bancario.

¿La diferencia que resulte entre ese valor ajustado y el precio de venta del inmueble es la que se grava?

Así es, la diferencia entre el valor de venta, menos el valor ajustado de compra es gravado con la tarifa del 75% de este impuesto.

¿Podemos citar un ejemplo?

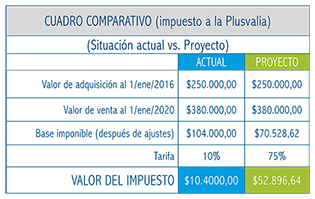

Bajo el supuesto de que el proyecto de ley entraría en vigencia tal cual fue presentado, asumamos un inmueble que se comprará en enero de 2016 en $250.000, y se lo venderá en enero de 2020 en $380.000. La tasa de interés pasiva referencial es 5,48% (última tasa pasiva publicada por el Banco Central –junio 2015), con lo cual el factor de ajuste por el que debemos multiplicar el valor de compra es de 1,24. Esto nos lleva a determinar que la ganancia ordinaria es de $59.471,38. Este valor, sumado al valor de compra del inmueble nos da un total de $309.471,38 como valor ajustado. Esta cifra debe restarse del valor de venta -$380.000-, y el resultado, o sea $70.528,62 es la base imponible para aplicar la tarifa del 75% de impuesto que grava a la ganancia extraordinaria. Según esto, el vendedor del bien debe pagar $52.896,46 de impuesto.

Usando el mismo ejemplo, ¿cuál es el valor a pagar por impuesto a la plusvalía con la ley vigente?

Considerando $250.000 como valor de adquisición del inmueble, y $380.000 el valor de su venta cuatro años después, la utilidad antes del ajuste sería de $130.000. La ley actual establece una rebaja del 5% por año de tenencia del bien sobre el valor de la utilidad, es decir, $26.000 en los cuatro años, que deben deducirse de la utilidad para ajustar su valor, en el evento de que no hubieren otros elementos deducibles como mejoras, etc. Con esta operación el valor de utilidad ajustado es de $104.000, y la tarifa de impuesto que se aplica es del 10%, es decir, $10.400 por impuesto a la plusvalía.

¿Quiénes son las autoridades encargadas de administrar este impuesto?

Los gobiernos autónomos descentralizados municipales y distritos metropolitanos autónomos ejercerán las facultades previstas en el Código Tributario; pero si no las ejercen podrá hacerlo el SRI.

¿Cuál es el destino del impuesto?

Las 2/3 partes de los valores recaudados serán a favor de los respectivos municipios, y la diferencia será para el Presupuesto General del Estado. C!

Prohibida la reproducción total o parcial del material de esta revista.

Los artículos contenidos en esta publicación son de responsabilidad de sus autores y no comprometen la línea editorial de la institución.