Reflexiones sobre este importante sector de la economía

Por Mario Burbano de Lara

Innumerables artículos y noticias se han publicado sobre la crisis económica por la que atraviesa Ecuador desde hace varios años, y por supuesto, resulta una verdad de Perogrullo decir que la mayoría de los subsistemas que conforman la economía nacional se encuentran duramente afectados.

Evidentemente, unos sectores están mucho más afectados, y curiosamente, hay incluso algunos que han logrado superar el mal momento y hasta crecer en entornos tan difíciles como los que nos envuelven.

Ing. Mario Burbano de Lara

El sector inmobiliario es, sin duda, uno de los segmentos esenciales de cualquier economía, pues representa no solo un motor enorme de inversión, sino porque además es uno de los más importantes generadores de empleo, y por ende, la salud de este subsistema es necesario vigilar, y en lo posible, precautelar y proteger.

En este breve articulo trataremos de identificar los síntomas preocupantes sobre la salud del sector inmobiliario, su conexión con la crisis económica general, y, en lo posible, su impacto y persistencia. Finalmente trataremos de esbozar algunas acciones que puedan coadyuvar a mitigar la severidad de los efectos mientras convalece la economía nacional.

Percepción Pública Reciente

El pasado Domingo 4 de Febrero de 2024, diario Expreso presentó un alarmante titular que decía lo siguiente: “La crisis devalúa el precio de los inmuebles en Ecuador”, y el periodista Gabriel Cornejo iniciaba un breve, pero importante reportaje sobre el sector inmobiliario, con la noticia de que “en el país, el sector de bienes raíces está contraído. Los precios de casas y oficinas caen hasta 40% en Guayaquil. En Quito, la caída es menor”.

Para sustanciar su reportaje el Sr. Cornejo cita a Marcus da Fonseca, Gerente de Marketing de Plusvalía, quien indica que “los precios en los inmuebles, a escala nacional, han caído en los últimos meses por varios factores como la crisis económica y de seguridad que atraviesa el país”. Según Fonseca, a esta compleja situación “se suman otras causas como la mayor oferta de inmuebles debido a la emigración de ecuatorianos y la desaceleración en la entrega de crédito en el sistema financiero”.

Henry Ríos, Broker de Remax Golden Home, habla con Expreso y argumenta que “en lo que va del año ha incrementado “considerablemente” la venta de propiedades en lugares abiertos”, y continúa explicando que “la gente tiende a vender esas casas para irse a ciudadelas cerradas… y que el precio de las casas se ha reducido en un 20 a 40% a comparación de 2023. Concluye diciendo que “estamos en este momento en un mercado de compradores”.

Otra especialista entrevistada por Expreso, Heidi Hollihan de Garzozi, con más de 20 años de experiencia inmobiliaria, también se refiere a la disminución del valor de las propiedades en alquiler y venta en Guayaquil, sobre todo en la zona de Urdesa y alrededores, que antes tenían un precio alto por estar ubicadas en un área comercial, pero que ahora, debido a las ‘vacunas’ o extorsiones a pequeños y grandes establecimientos, tuvieron una caída en sus costes”.

Percepción Gremial Reciente

El 29 de Enero de 2024 la Asociación de Promotores de Vivienda (APIVE), entidad que agrupa a muchos de los más importantes promotores del país, en su boletín mensual, emitió la siguiente preocupante noticia: “En 2023 la tendencia de reservas se desaceleró: El 2023 dio como resultado un decrecimiento en contratos de nuevas construcciones de vivienda de -19% con respecto a 2022”.

En su boletín, APIVE incluye algunas importantes cifras sobre una reducción en el crédito hipotecario otorgado por el sector financiero privado (bancos y cooperativas), estimada en -5.6%, así como en el crédito generado por el BIESS que a su vez habría representado un -4.6%. (Más sobre estos datos en otras secciones de este artículo).

APIVE severamente anuncia que: “la variación anual de las unidades reservadas netas en 2023 refleja un decrecimiento de -18,8% con respecto al mismo período del año 2022, y de -21,2% respecto del mismo período de 2019 prepandemia. Si se analiza la variación de 2023 con el peor año de la muestra pre-pandemia (2016), se evidencia un leve crecimiento de 0,5%. Así mismo, si se analiza la variación de las reservas de 2023 con el mismo período del mejor año de la muestra (2012), la variación anual es de -59,9%.”

Percepción del Mercado

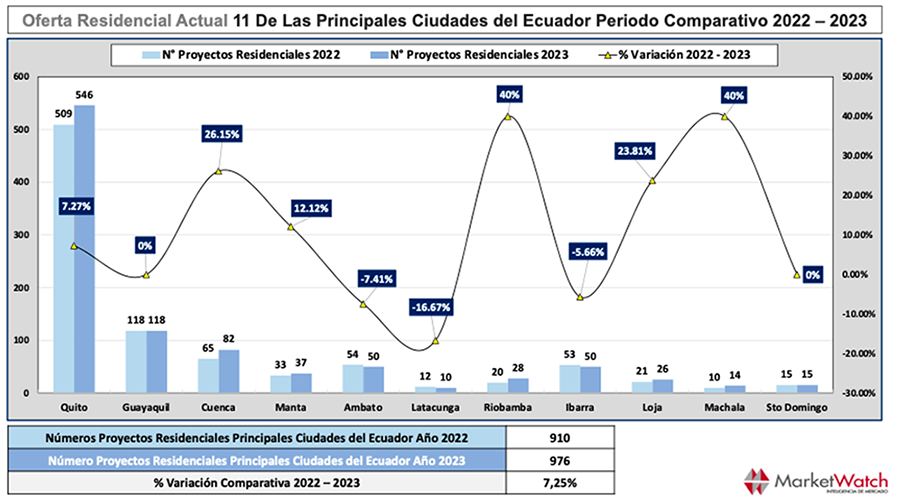

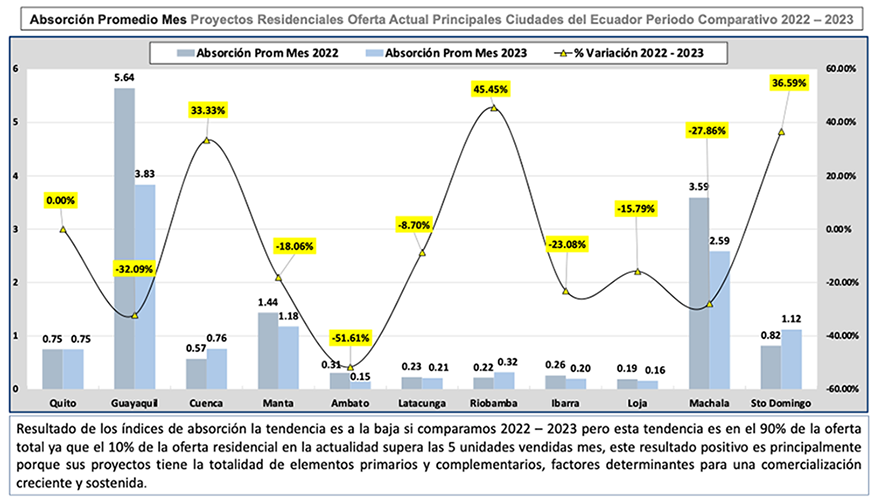

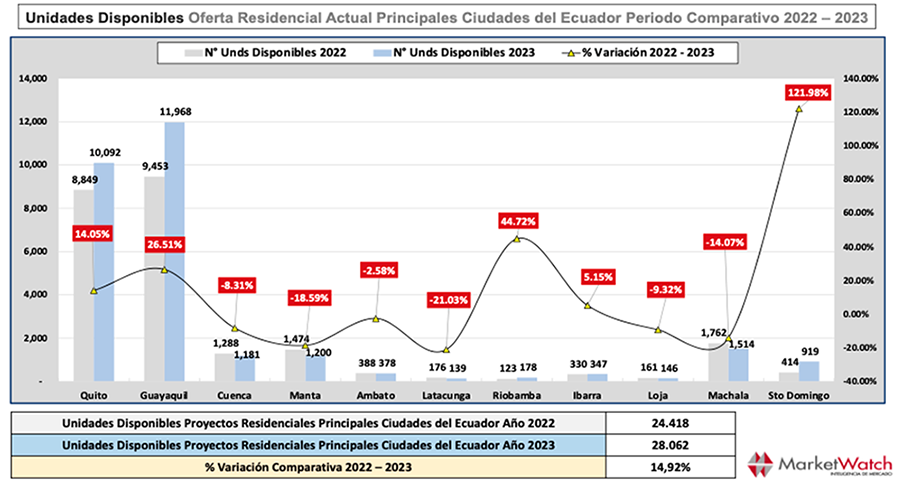

La importante consultora de mercado Market Watch, ofrece a su vez algunos datos de la situación del mercado inmobiliario residencial nacional. estos datos se muestran a continuación:

La información aportada por Market Watch indicaría que, si bien el número de proyectos inmobiliarios se ha mantenido o crecido ligeramente, el número de unidades disponibles se ha elevado en casi un 15%, lo cual representa efectivamente una importante reducción en la venta y reservas de las unidades puestas a disposición del mercado, corroborada por una capacidad de absorción (unidades colocadas por mes) muy reducida.

Elementos Adicionales para el Análisis de la Coyuntura

Los preocupantes elementos arriba citados son indicios de que el sector inmobiliario se encuentra atravesando una importante crisis, y tal vez el agravamiento de una ya existente. Reconociendo además que toda la economía de Ecuador se encuentra seriamente afectada, es importante discernir y ampliar el enfoque hacia la mayor cantidad de factores, incluyendo los especiales y particulares que rodean al sector, para tratar de entenderlos y buscar mitigarlos.

La Economía Nacional, su evolución y el Sector Inmobiliario

Evolución del PIB

Para iniciar el análisis consideremos lo que pasa con la economía nacional y su vinculación con el sector inmobiliario.

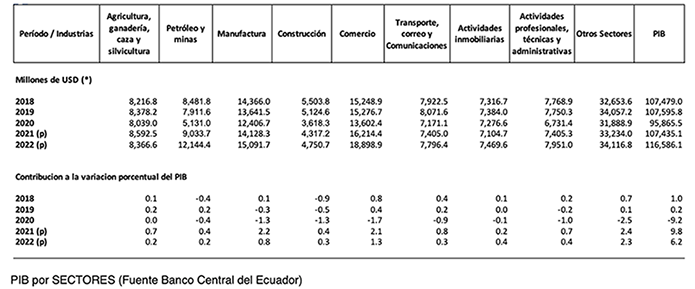

En el Cuadro N. 1 a continuación, cuya fuente es el Banco Central, podemos mirar la evolución del Producto Interno Bruto del Ecuador y la participación del sector construcción.

Estas cifras demuestran que Ecuador recién en 2021 recuperó, a valor nominal, el Producto Interno Bruto que el país tenía en 2018. Dramáticamente, el sector de la Construcción todavía no alcanza esa mínima recuperación, y el sector de Actividades Inmobiliarias permanece casi estático desde 2018, con un incremento de apenas 2% en 5 años, hasta 2022.

Cuadro No. 1

La Evolución del Crédito para el Sector Inmobiliario

Los bienes inmobiliarios, por su naturaleza intrínseca, requieren de crédito para que las familias puedan acceder a ellos, pues casi ningún hogar dispondría de ahorro suficiente para comprar directamente su casa o departamento. Es, por ende, necesario determinar si la ausencia o limitación de fuentes de financiamiento adecuadas pudiera estar agravando la crisis del sector.

En los cuadros a continuación se presentan las cifras obtenidas de la Superintendencia de Bancos (SBS), la Superintendencia de Economía Popular y Solidaria (SEPS), la Corporación de Titularización Hipotecaria (CTH), y el BIESS, sobre la cartera de créditos relacionada con el sector inmobiliario.

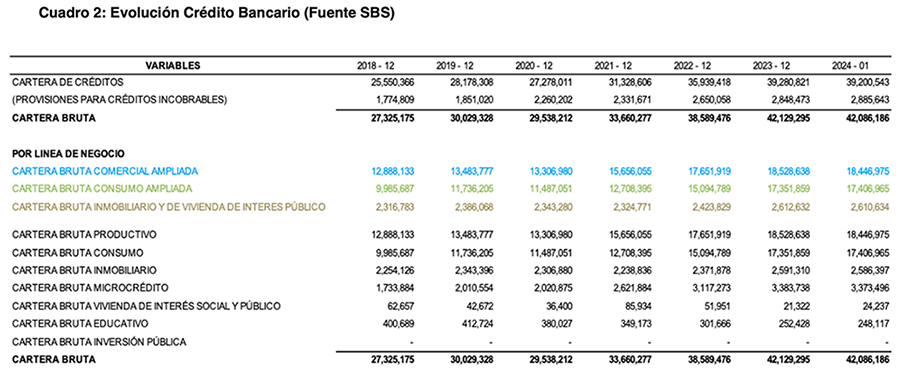

Cuadro 2: Evolución Crédito Bancario (Fuente SBS)

Del Cuadro No.2 se puede evidenciar que los saldos de cartera inmobiliaria en el sector bancario han permanecido relativamente inmóviles en el período 2018 a 2024 en valores entre $2.300 y $2.600 millones. Lamentablemente, estas cifras revelan una caída porcentual de la participación inmobiliaria dentro del portafolio crediticio de la banca, pasando de un 8% en 2018 a un 6% en 2023.

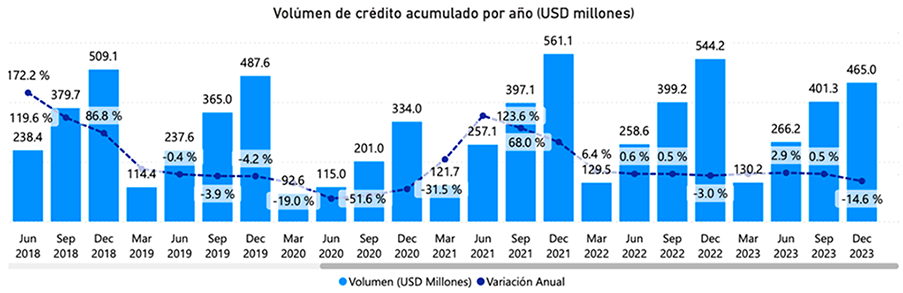

Cuadro No. 3: Volumen de crédito concedido segmento SEPS (Fuente SEPS)

Las cifras del sector Cooperativo y Mutualistas indican que, con excepción del año 2020, este sector genera entre $450 y $550 millones de crédito para vivienda anualmente. No obstante, el cuadro demuestra también una contracción interanual persistente en la colocación, reducción que en 2023 llega a -15%.

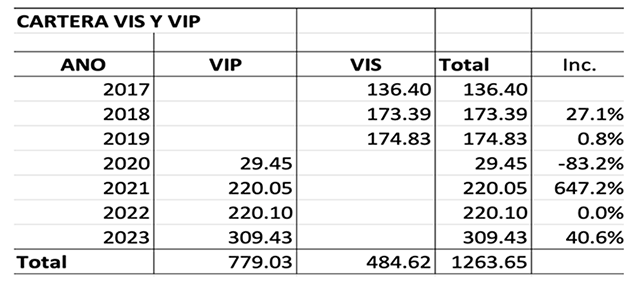

Cuadro No. 4: Cartera VIS y VIP (Fuente CTH)

La colocación de cartera VIS y VIP, por las entidades financieras que constituyeron fideicomisos para este efecto, se ha mantenido relativamente estable, en el orden de $220 millones por año, aunque parece haber experimentado un importante repunte en 2023.

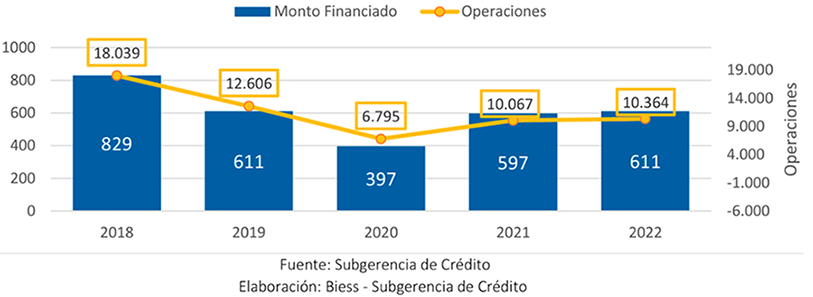

Cuadro No. 5: Financiamiento BIESS (Fuente BIESS)

El financiamiento inmobiliario otorgado por el BIESS se ha estabilizado en aproximadamente $600 millones por año, en alrededor de 10.000 operaciones. Si bien no consta en el cuadro, para 2023 se estima que el BIESS habría colocado $588 millones, lo cual representaría una reducción de aproximadamente 4% frente al ejercicio 2022.

La evolución del Empleo en Ecuador

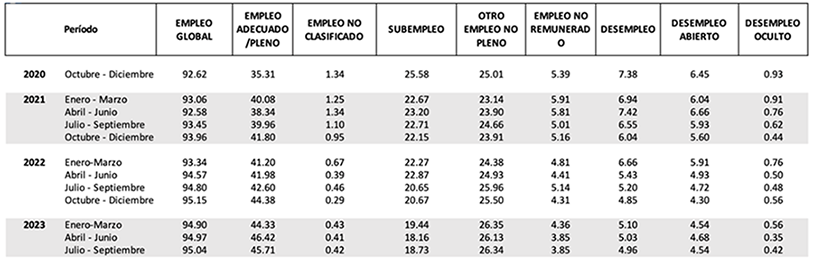

Cuadro No. 6: evolución del Empleo en Ecuador (fuente BCE)

En el caso inmobiliario, el empleo de la población económicamente activa es particularmente importante, pues la posibilidad de obtener crédito para la adquisición de vivienda está estrechamente relacionada con la capacidad de pago, y la estabilidad del ingreso de los hogares durante períodos extensos de tiempo, aspecto sustancialmente distinto al crédito de consumo. Las cifras muestran que si bien hay una leve mejoría, más del 54% de la PEA todavía se encuentra desempleada o con empleo inadecuado, y obviamente con mucha dificultad para obtener crédito de largo plazo.

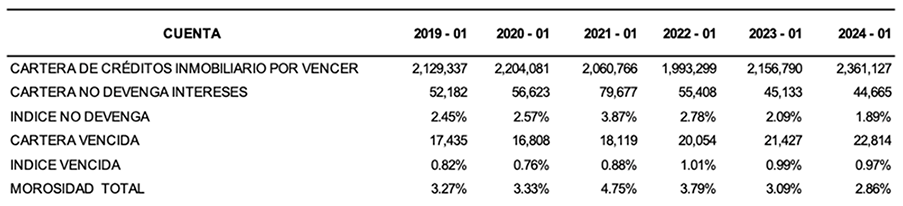

Cuadro No. 7: Morosidad de la Cartera Inmobiliaria Bancaria

(SBS, elaboración autor)

La morosidad de la cartera inmobiliaria se ha mantenido dentro de índices bastante razonables, con la obvia excepción del período de la pandemia, y las medidas de restructuración y refinanciamiento generadas por las autoridades que fueron adecuadas.

Conclusiones sobre los factores que envuelven al sector

Del análisis presentado se hace evidente que la DEMANDA inmobiliaria está íntimamente vinculada a una ralentización del crédito disponible para el sector inmobiliario. Aunque no existen factores de morosidad alarmantes ni serios, es palpable que se generan menos créditos y por ende que se adquieren menos viviendas.

Por otro lado, cabe preguntarse si es lógico que la disponibilidad de crédito inmobiliario se reduzca en un entorno macroeconómico complejo como el que nos rodea. Al respecto es ilustrativo referirse al resultado de la encuesta sobre la Oferta y Demanda de Crédito que el Banco Central de Ecuador publicara en Enero de 2023, basada en las respuestas del sistema financiero con resultados del cuarto trimestre de 2022, cuyas conclusiones más importantes fueron las siguientes:

- Con respecto a los estándares de aprobación para el cuarto trimestre de 2022 el sistema financiero nacional percibió un endurecimiento generalizado (8,7%), con respecto al trimestre inmediato anterior (4,8%). Por otro lado, en función de las respuestas recibidas espera un endurecimiento durante el primer trimestre de 2023 dado que el indicador de expectativa de los encuestados es de 8,2%

- Estándares por Cartera, las entidades financieras advierten que las carteras de crédito con mayor endurecimiento en los estándares de aprobación son: vivienda (11,2%) y productivo (10,0%).

- De forma similar, la expectativa de las entidades financieras para el primer trimestre de 2023 es de mayor endurecimiento para las carteras productivo (12,9%) y microcrédito (11,2%).

- Para el cuarto trimestre de 2022, el endurecimiento de los estándares de aprobación de crédito se daría… por la percepción que tienen las entidades financieras del entorno económico o sus perspectivas, cambios normativos y riesgo percibido en la cartera de clientes actuales o potenciales.

- Para el primer trimestre de 2023, las entidades financieras intuyen que los factores que explicarán el endurecimiento serán: ambiente para incrementar su capital, competencia agresiva de las otras entidades financieras y tolerancia al riesgo de la entidad financiera.

- En el cuarto trimestre de 2022 se percibió un aumento en el rechazo de las solicitudes de crédito para las cuatro carteras: vivienda (12,4%), productivo (10,0%), microcrédito (9,3%) y consumo (3,4%). En el tercer trimestre de 2022, las entidades financieras intuyeron para la cartera microcrédito una disminución (-11,0%) en el rechazo de solicitudes, mientras que para las carteras de vivienda (5,2%), productivo (1,7%) y consumo (1,8%) percibieron un aumento.

- Demanda por Cartera, las entidades financieras percibieron un mayor aumento en las solicitudes de crédito con respecto al trimestre anterior en microcrédito (26,8%) y consumo (17,2%); no obstante para la cartera de crédito productivo, se percibe disminución en las solicitudes de crédito (-1,4%). Por otro lado, las entidades financieras tienen una expectativa de crecimiento mayor de las solicitudes de crédito para la cartera microcrédito (48,8%) y consumo (47,2%).

Si bien las expectativas de las entidades financieras en la encuesta del Banco Central parecerían estarse cumpliendo con bastante exactitud, el sector inmobiliario requiere que esa realidad cambie para que el crédito nuevamente provoque un crecimiento importante de la demanda y se reduzcan los inventarios. ¿Es posible que esto ocurra rápidamente? Penosamente la respuesta no es alentadora por los siguientes factores:

1. Mientras exista una economía con muy poco crecimiento, las condiciones generales de empleo no mejorarán en un grado adecuado para que las familias se atrevan a endeudarse con confianza, y que a su vez el sistema financiero pueda calificarlas como deudores adecuados. El endurecimiento de la calificación es solo una respuesta natural a este fenómeno.

2. El crédito inmobiliario requiere plazos largos y lamentablemente el sistema financiero nacional no tiene captaciones de largo plazo, razón por la cual el descalce financiero resultante genera una aversión implícita hacia el crédito inmobiliario, que en el pasado pudo medianamente resolverse mediante Titularizaciones de Cartera llevadas al mercado de tenedores de recursos de largo plazo, y particularmente el IESS y BIESS. Este mecanismo se ha debilitado grandemente pues la condición de relativa iliquidez del IESS, y la decisión del BIESS de formar sus propios portafolios inmobiliarios ha reducido grandemente el mercado de títulos hipotecarios.

3. El sistema financiero, a su vez, enfrenta retos grandes en una economía débil como la actual, y como es público y evidente, la tasa de captación ha subido importantemente en el sistema, alza provocada por la necesidad de disponer de liquidez adecuada para enfrentar cualquier eventual crisis y salida precipitada de recursos, algo nuevamente ligado a la economía nacional y hasta global. Pero esta elevación en el costo del recurso financiero, ante la existencia de techos fijos controlados para las operaciones de crédito, solo provoca una importante reducción de márgenes financieros y, por consiguiente, hace incluso más difícil la apertura de volúmenes. En el caso de vivienda, con un techo de tasa tan bajo como 10.5%, con captaciones de mediano plazo que en muchos casos bordean el 8%, no queda un margen suficiente para cubrir provisiones y costo operativo.

Ing. Mario Burbano de Lara

Pese a lo difícil y negativo que parece ser el marco que rodea al sector y que lastimosamente es parte inherente de una muy seria realidad económica nacional, algunas cosas se deben de toda maneras hacer para aliviar la crisis de DEMANDA que encierra al sector. Respetuosamente se sugerien algunas:

- Se deben poner en práctica modelos que permitan a las familias acceder a los bienes inmobiliarios sin recurrir necesariamente al crédito hipotecario. El Leasing Inmobiliario y el Arrendamiento con Opción a Compra (ACOC) son instrumentos que el mismo sector PROMOTOR y CONSTRUCTOR podrían usar para rentabilizar los activos que ya se hallan construidos y por ende INVERTIDOS. Dejar esos activos paralizados no tiene sentido.

- Para aliviar la falta de recursos de largo plazo nacionales, se pueden buscar modelos para titularizar y llevar a mercados regionales e internacionales emisiones basadas en titularizaciones hipotecarias y o contratos de Leasing y Arriendo, apoyados en garantías especiales y seguros de riesgo que permitan contrarrestar el riesgo país. Esto se ha hecho antes limitadamente y se puede repetir.

- No es el momento oportuno para lanzar muchos nuevos proyectos y se debe ser extremadamente cauto en los atributos y la demanda específica que un nuevo proyecto pueda tener. Gremialmente el esfuerzo debe transferirse hacia construir DEMANDA y no hacia aumentar la OFERTA.

- Se deben buscar urgentemente recursos adicionales para sostener el programa VIS/VIP y además buscar mercados para los títulos hipotecarios que el sistema financiero nacional recibe cuando participa en este programa pues con la actual estructura de costos de captación no existe un incentivo positivo para mantener participación en el modelo.