Por Soraya Constante

Atendiendo el pedido de muchos lectores que acuden a nosotros con preguntas sobre varios aspectos relacionados con patrimonio, entre ellos herencias, acudimos a las oficinas del Dr. Juan Gabriel Reyes, experto en la materia, socio de la firma Pérez Bustamante y Ponce. Con la amabilidad que lo caracteriza, responde a preguntas básicas sobre la carga tributaria que soporta la sucesión de los patrimonios. Su mejor consejo es planificar, y hacerlo dentro del margen legal.

¿Cuál es la diferencia entre herencia, legado y donación?

Mediante el legado y la herencia se sucede el patrimonio por causa de muerte, mientras que la donación es un acto entre vivos. Existe herencia cuando una persona muere (causante), y todo su patrimonio pasa a propiedad de sus descendientes (legitimarios, si son los hijos). Si no tiene hijos, pasa a sus padres, y al cónyuge de ser el caso; y si no tiene padres ni cónyuge, a sus hermanos. Si existe un testamento y la persona establece en él, por ejemplo, que tal inmueble va para tal hijo, eso se denomina un legado. La herencia es la sucesión a título universal, y el legado es a título singular.

¿Y qué pasa con el cónyuge?

En principio el cónyuge no es heredero, es propietario del 50% de los bienes adquiridos durante el matrimonio, a menos que haya un acuerdo prenupcial. Entonces lo que se reparte entre los herederos es el 50% restante. Solo en caso de que el causante no tenga hijos ni padres, el cónyuge recibe los bienes del causante. Pero la ley también prevé que los bienes del causante beneficien, en una porción, al o la cónyuge que no tenga bienes propios suficientes para mantener su nivel de vida. Esta misma situación se produce con la unión de hecho.

¿Se puede heredar todo a un hijo en perjuicio de otro? ¿O desheredar a alguno?

La ley obliga a hacer asignaciones a los legitimarios, que son los hijos. No es posible desheredarlos, salvo que se cumplan con las causales establecidas por la ley como haber cometido injuria grave, un delito, o por haberse abandonado a los vicios, por ejemplo. Los hijos concebidos fuera de matrimonio tienen exactamente el mismo derecho, aun cuando no hayan sido reconocidos por el causante, pero puedan probar la paternidad de éste.

¿En qué términos se hacen los testamentos?

Del 100% de los bienes a heredar, el 50% va para los hijos en partes iguales. El otro 25% puede ir en beneficio de uno o más de los legitimarios para acrecentar la porción que les corresponde (se llama cuarta de mejoras). Y el 25% restante se puede destinar al beneficiario o a la causa que el dueño de los bienes crea conveniente (se llama porcentaje o cuarta de libre disposición). Respetando estos límites, se puede otorgar un testamento y determinar qué es lo que quiere que beneficie a cada uno de estos hijos. Uno puede tener más que otro, pero sin que supere las porciones de mejoras y la cuarta de libre disposición. Y si quiere donar a un tercero que no es legitimario, por ejemplo un sobrino, solo tiene el 25% de “cupo” para hacerlo.

¿Hay formas para invalidar un testamento?

Si el testamento respeta los porcentajes legítimos y las disposiciones legales, no hay manera de invalidarlo. Una persona podría pretender burlar el sistema para donar a un hijo o a una tercera persona todos sus bienes en vida; en ese caso, los hijos del causante pueden demandar que se cumpla la ley y que se les entregue lo que les corresponde. La donación no permite burlar el sistema.

¿Y si un hijo es incapaz de administrar sus bienes, se puede condicionar su herencia en el testamento?

El 50% de legítimas no puede ser condicionado. Solo podemos ponerle condición al 25% de mejoras y 25% de libre disponibilidad. Si el heredero es incapaz -y eso ha sido establecido legalmente- el padre puede designar a un tercero para que administre esos bienes.

¿Cómo aplican las reglas tributarias a las herencias?

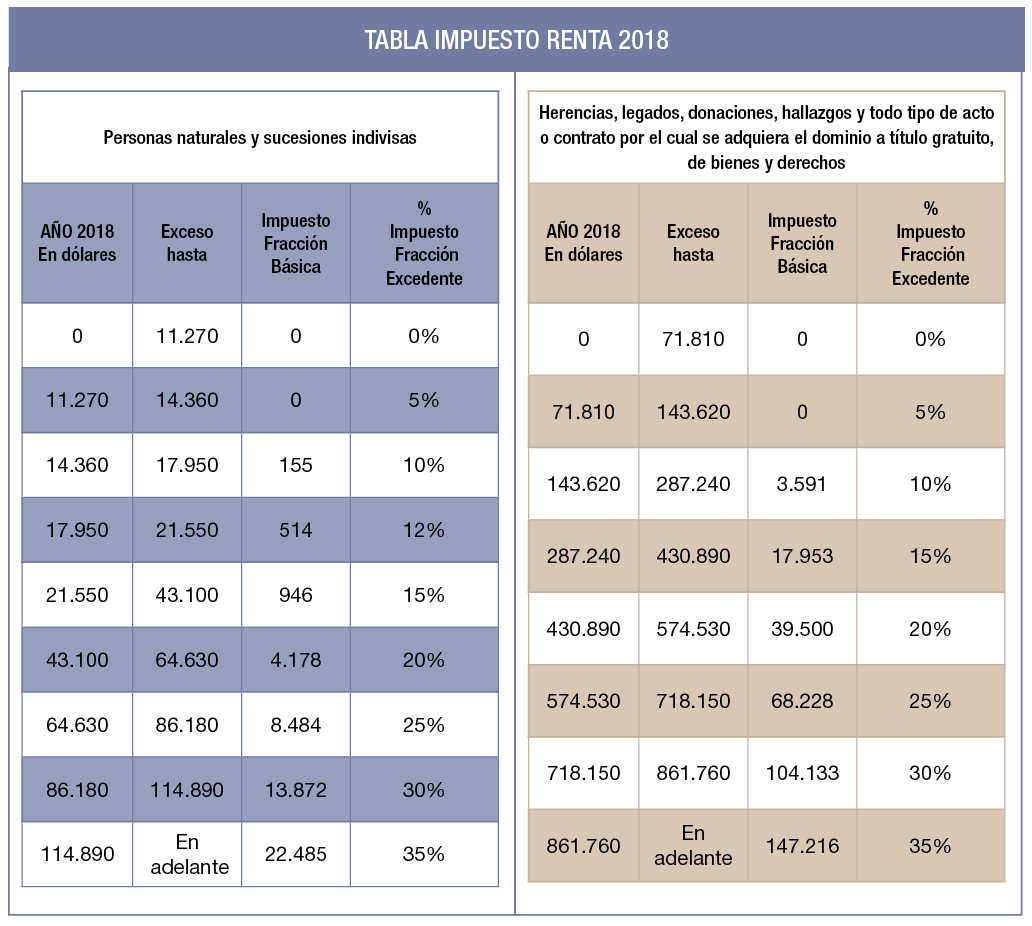

Las reglas de impuestos aplican sin perjuicio del reparto de la herencia que se haga. Tenemos una tabla progresiva (artículo 36 de la Ley de Régimen Tributario), es decir, a mayor valor de la herencia o legado, mayor impuesto. En los dos casos se llega hasta el 35% del valor de la sucesión. Ese es el máximo de la tarifa, pero en casos de herencias o legados a los hijos, éstos pagan una tarifa máxima del 17.5%. Hay que tomar en cuenta que hay una cantidad ($71.810 para 2018) que está libre impuesto. No es un monto fijo, todos los años la tabla se ajusta al índice de precios del consumidor.

¿Las personas de la tercera edad tienen algún descuento?

No tienen ninguna exoneración. Si reciben una herencia o donación cuyo monto supere la base de $71.810 tienen que pagar el impuesto.

¿Qué ventajas conlleva que los padres entreguen a sus hijos los bienes en vida?

Antes era frecuente. Se firmaba un contrato de compraventa pero el hijo nunca pagaba el precio. Ahora la ley presume que toda transferencia entre padres e hijos es una donación, salvo que el padre y el hijo puedan probar que no es así. Si no lo pueden probar, el Servicio de Rentas Internas (SRI) puede exigir al hijo el pago por el impuesto de esa donación.

¿Y la donación qué reglas tributarias tiene?

El impuesto también es progresivo y llega hasta el 35% del valor de la donación. En este caso no hay descuento ni exoneración. Si es menor de edad, el padre tiene que pagar el impuesto, pero con dinero del hijo. Por ejemplo, si yo le dono $100.000 a mi hijo, eso genera un impuesto de alrededor de $1.400, entonces tengo que depositarle en el banco ese dinero y luego retirarlo para ir al SRI a pagar. El sujeto pasivo, el que recibe la donación, es el contribuyente, el obligado al pago del impuesto.

¿Qué porcentaje de la población está en capacidad de superar esa base?

Debe ser un porcentaje pequeño de la población que tenga capacidad y deseo de donar más de $71.000 a los hijos. Además, la ley impide que las donaciones dejen al donante sin bienes suficientes para vivir. En cualquier donación de más de $800, el donante debe conseguir dos testigos que confirmen que, aun después de la donación, el donante tendrá bienes suficientes para vivir adecuadamente, y hacer con ellos un pequeño trámite que se denomina insinuación para donar.

¿Es recomendable poner un bien a nombre de un hijo?

También sucede mucho. Voy a comprar la casa y le digo al vendedor que en la escritura establezcamos que mi hijo es el comprador, puede ser mayor o menor de edad. El efecto, desde el punto de vista tributario, es que mi hijo ha recibido una donación por el valor de la casa y debe tributar sobre ello. Si mi hijo no paga por ese incremento patrimonial, puede incluso ser tomado por un delito de defraudación tributaria, denominado enriquecimiento privado no justificado.

¿El valor de los bienes heredados o recibidos en donación se suma a los ingresos del beneficiario para efectos del pago de Impuesto a la Renta?

No. El impuesto a la renta se calcula sobre ingresos ordinarios como sueldo, honorarios y dividendos, y se paga aplicando una tabla que llega al 35%, pero esos ingresos tributan de forma independiente a los recibidos por herencia, legado o donación, cuya tarifa también llega al 35%, pero en una tabla diferente. Si yo gano $70.000 de mi ejercicio profesional, eso genera la obligación de pagar impuesto a la renta que es más o menos $9.000. Si recibo el mismo monto de dinero en donación, herencia o legado, el impuesto es cero porque no supera la fracción exenta.

Tributariamente, ¿es beneficioso tener inmuebles a nombre de una compañía?

Los caminos para la evasión están cerrados. Si aporto mis bienes a una compañía, cuando yo muera, esas acciones cuyo valor será igual al valor de los activos o de los bienes que aporté, pasan a nombre de mis hijos. Si es donación de las acciones, los hijos tienen que pagar el impuesto a la donación. Y si es una venta a la compañía de mis hijos, y la compañía no me paga, la ley prevé eso y considera que se trata de una triangulación: usar un tercero para transferir los bienes de un padre a los hijos, es decir, también se presume donación.

¿Y ponerlos a nombre de una compañía en el extranjero?

Pasa exactamente igual, pero hay más dificultad para controlar. Al hijo que recibe una compañía del exterior le tocará justificar por qué su patrimonio se incrementó. Además, nuestra ley obliga a cualquier residente en Ecuador a declarar los bienes y pagar el impuesto, aun cuando lo que reciba se encuentre en el exterior.

¿Aportar inmuebles a un fideicomiso?

Si yo aporto bienes a un fideicomiso o un vehículo similar -supongamos que aporto un inmueble que tiene un valor de un millón de dólares- recibo lo que se llama “derechos fiduciarios” que tienen el mismo valor del bien. Cuando yo muera, mis hijos van a obtener ese beneficio y deberán pagar impuestos sobre un millón de dólares. Lo único que me sirve para evitar el impacto de la carga tributaria a mis herederos es una planificación. Yo quisiera saber cuánto de impuesto van a tener que pagar mis hijos, si es muy alto, puedo ver qué tengo que hacer. Entonces podría diferir el impacto si, por ejemplo, voy donando a mis hijos, poco a poco, ese patrimonio.

¿Es usual que la gente busque asistencia legal para planificar su herencia?

Cada vez es más frecuente que las personas se pregunten qué va a pasar cuando muera. Lo que está claro es que nadie quiere heredar problemas. Cuando nos piden asesoría, hacemos una estimación de la composición del patrimonio y de cuál va a ser el efecto tributario. Luego determinamos de dónde va a salir el valor para pagar esos impuestos. Supongamos que solo se hereda inmuebles, ¿cómo se va a pagar el impuesto sin liquidez? Considerando que el pago se debe efectuar en seis meses luego de la muerte, es posible que los hijos tengan que vender el inmueble o las acciones heredadas para tener liquidez. Eso es lo que nosotros planificamos: ¿cómo van a hacer los hijos para cumplir con la ley cuando reciban el patrimonio?