La Banca Privada impusa el sector

Por: Caridad Vela

Tomar la posta en épocas inciertas es clara demostración de compromiso con el país, con su gente, y con las actividades económicas que promueven su crecimiento. Asumiendo ese compromiso, la banca privada ha tomado decisiones cuya implementación decantará en el impulso que la industria requiere para salir adelante.

Sin dejar de lado la responsable prudencia que caracteriza su accionar, los principales bancos del país manifiestan disponer de recursos para colocar en créditos para construcción de proyectos inmobiliarios. Así lo manifiestan los directivos de Banco Pichincha, Banco Guayaquil y Produbanco, quienes comparten con nosotros la información pertinente.

BANCO PICHINCHA

Antonio Acosta, Presidente

Mauricio Torres, Gerente Comercial

Negocios Inmobiliarios

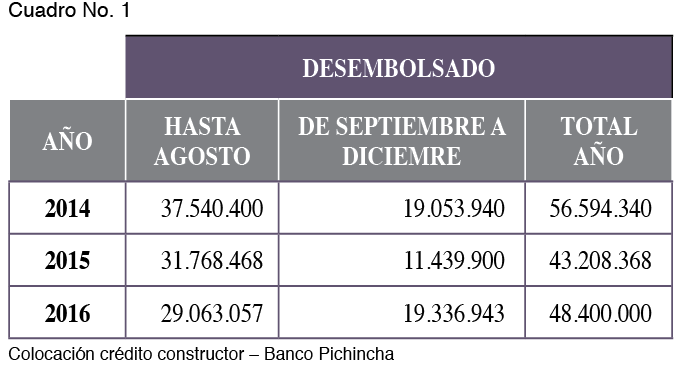

Hasta el mes de agosto 2016, Banco Pichincha ha colocado $29 millones en crédito a constructores de proyectos inmobiliarios. Esa cifra, comparada con el mismo mes de 2015 y 2014, muestra un decrecimiento que se debe a varios factores.

Por un lado, a la incertidumbre que se detectó en el comprador final, que surgió como consecuencia del pronunciamiento del proyecto de ley de herencias y plusvalía. Por otro, la reducción en la liquidez del sistema financiero que se experimentó a inicios de año, lo que ocasionó una desaceleración en la comercialización de bienes inmuebles. A esto se suma cierto nivel de incertidumbre que se evidenció en el gremio de los promotores inmobiliarios ante la alternativa de desarrollar proyectos de vivienda de interés social o de interés prioritario, segmento en el cual había cierto nivel de inexperiencia.

Sin embargo de esto, para los meses que restan del año se proyecta un significativo nivel de colocaciones que permitirían cerrar 2016 con mejores cifras que 2015, tal como se evidencia en el cuadro No. 1.

Con los promotores y/o constructores de proyectos inmobiliarios que acumulan experiencia mínima de tres años en el mercado, Banco Pichincha realiza procesos de asesoría orientados a la factibilidad comercial, técnica, financiera y legal de sus proyectos, gestión que desemboca en alcanzar una estructuración idónea bajo un análisis “uno a uno”.

Para el otorgamiento de una línea de crédito “Construir Constructor”, la Unidad de Negocios Inmobiliarios, de la mano del Oficial de Cuenta y del Equipo de Riesgo, asesoran al proyecto en búsqueda del equilibrio financiero. Para ello es indispensable que el promotor/constructor evidencie su involucramiento en un 33% del costo total del proyecto, basado en el aporte del terreno, los costos indirectos en el tiempo, y rubros básicos de costos directos.

La evaluación final del sujeto de crédito se fundamenta en el equilibrio que existe entre la estructura de los promotores, su experiencia, el tamaño y tipo de proyecto, la necesidad de liquidez, y en el segmento socio económico al que está dirigido. No se requiere de la constitución de un fideicomiso, pues al lograr este equilibrio se cuenta con la herramienta de seguridad y control para todos los intervinientes en el proyecto, como son: promotores, constructores, proveedores, clientes, y banco.

La tasa de interés del crédito “Construir Constructor” se maneja en función de las declaraciones del impuesto fiscal del promotor, y fluctúa entre el 8,94% y un máximo del 11,23%. El plazo se determina en función del tiempo restante para la entrega y liquidación del proyecto, basado en el cronograma de obra que establece el constructor, pero se considera que el tiempo promedio es de 18 meses. Este crédito contempla un período de gracia de pago de capital durante la etapa de construcción, meses en los cuales el promotor pagará únicamente los intereses sobre los montos desembolsados.

Consultado sobre si se requiere un nivel mínimo de pre-ventas para que el promotor logre el primer desembolso, Mauricio afirma que cada proyecto tiene un desarrollo y comportamiento particular, por lo que no se ha establecido una norma exacta de exigencia de pre-ventas. Se evaluará de manera minuciosa el riesgo comercial del proyecto porque ese es el motor de su éxito, y dependiendo del análisis “uno a uno” de cada proyecto, el nivel de preventas adecuado podría ser del 30%, 50%, ó 70%. Lo importante es que se logre el equilibrio financiero basado en los aportes, las preventas y el financiamiento; es decir que el proyecto no presente un riesgo inminente de desfase.

Una vez aprobada una línea de crédito se realizan desembolsos parciales, previo a los cuales se deberá realizar una inspección de avance de obra y/o cumplimiento de condiciones. El número de desembolsos se determina según los requerimientos del proyecto para permitir su buen desarrollo. Normalmente se distribuye el monto del crédito en cuatro desembolsos, pero nunca en menos de dos.

El análisis exhaustivo que realiza el banco con cada cliente ha permitido que la cartera de crédito para constructores sea totalmente sana, pues el préstamo es concedido cuando se ha logrado estructurar un alianza con el promotor/constructor, que persigue el objetivo de lograr el éxito del proyecto en todos sus aspectos. En caso de presentarse desfases en el proceso de pago, Banco Pichincha provee el acompañamiento del oficial de la cuenta, quien de la mano del equipo Asesor de Negocios Inmobiliarios y de Riesgo, apoyan al cliente incluso en la gestión comercial.

Para 2017 el panorama luce sumamente prometedor. Antonio y Mauricio expresan que, basados en un sentir de reactivación del mercado inmobiliario a ritmo lento, el objetivo para 2017 es colocar un 30% adicional a 2016. Según esto, la proyección de colocación en crédito promotor/constructor para 2017 es de $62 millones.

Según ellos, los puntales para tener un 2017 más activo son, por un lado, el plan del Gobierno creado en 2015 para fomentar la oferta de Vivienda de Interés Público, que es un gran impulso para que los constructores atiendan un segmento de mercado que no tenía oportunidad de comprar vivienda por falta de oferta de proyectos en ese rango de precios; y por otro, los proyectos inmobiliarios de mayor nivel, enfocados a atender un potencial segmento que tiene necesidades de vivienda.

Ya sea para proyectos enfocados en vivienda social (hasta $70.000), o para aquellos que involucran vivienda de mayor costo, Banco Pichincha está totalmente abierto para establecer un modelo de alianza estratégica inmobiliaria e integral. La intención es proveer soluciones al sector inmobiliario y de la construcción a nivel nacional, para lo cual cuentan con los recursos económicos y un equipo humano integrado por profesionales de primera categoría. El objetivo, sin duda, es aportar al desarrollo del país

BANCO DE GUAYAQUIL

Pedro Galvis, Vicepresidente Región Norte – Banco Guayaquil

A pesar de que 2016 ha sido un año atípico, Banco Guayaquil, a la fecha, ha colocado $16 millones en crédito para constructores de proyectos inmobiliarios. Para el último semestre del año estiman colocar $6 millones adicionales, con lo cual el cierre a diciembre 2016 reflejaría $22 millones en colocaciones en este rubro de crédito.

Comparada con el año anterior, esta cifra refleja una contracción de $3 millones, pues en 2015 se colocaron $25 millones. A criterio de Pedro Galvis, esa variación se debe, en algún sentido, a que a partir de 2015 ingresan al mercado nuevas líneas de financiamiento al constructor por parte de instituciones del sector público, como son la Corporación Financiera Nacional (CFN), y el Banco del Estado (BDE).

Entre los requisitos para calificación de proyectos, Banco Guayaquil incluye la hoja de vida del promotor inmobiliario con el detalle de proyectos que ha realizado al día del análisis: fecha de inicio de cada proyecto, tamaño del mismo (número de unidades), número de unidades vendidas y fecha de culminación o porcentaje de avance en el que se encuentra. El promotor interesado deberá acreditar cinco años de experiencia en esta línea de negocio.

Dando cumplimiento a la normativa, es imprescindible constituir un fideicomiso a través del cual se establecerá el cumplimiento del punto de equilibrio legal, técnico, financiero y comercial. El promotor inmobiliario deberá presentar los documentos legales relacionados con la constitución de la empresa, la información financiera y tributaria de los últimos tres años, autorizaciones y permisos municipales de construcción del proyecto, recibos de pago de impuestos, descripción y costo total del proyecto con su esquema de comercialización y precio de las unidades, estructura de financiamiento del proyecto, presupuesto de construcción con costos unitarios y estudio de mercado del proyecto, entre otros detalles.

El plazo para este rubro de crédito se establece analizando cada proyecto individualmente, y se definirá en función del cronograma de obra y del presupuesto de venta definido, considerando seis meses adicionales para cubrir cualquier imprevisto.

El constructor deberá participar con al menos el 33% de los costos directos e indirectos. Un 33% adicional deberá reflejarse por ventas a futuros compradores, sumando los valores entregados al fideicomiso en concepto de reserva del inmueble, pago de la cuota de entrada y reservas.

Los desembolsos se efectúan de acuerdo al avance de obra según el informe emitido por el fiscalizador, y se lo hace a través de un crédito en la cuenta del fideicomiso de administración que se constituirá para el control y seguimiento de los flujos. La relación de garantías versus el monto a desembolsarse será del 140%.

Para Pedro Galvis, la cartera de crédito para constructores de proyectos inmobiliarios es absolutamente sana y no se han presentado casos de morosidad. Por ello y varias razones adicionales, siendo una de las principales el compromiso con el país y el afán de trabajar en pos de su desarrollo, Banco Guayaquil continuará colocando recursos en esta línea de crédito el próximo año.

Según su criterio, y de acuerdo a reuniones que ha mantenido con los constructores más importantes del país, afirma que se percibe una expectativa de recuperación de la confianza en los inversionistas, generada por la recuperación puntual de los depósitos bancarios. Banco Guayaquil está atento y receptivo para evaluar y analizar nuevos proyectos e invita a los constructores, como también a los interesados en comprar vivienda, a contactarlos.

PRODUBANCO

José Ricaurte – Vicepresidente Banca Minorista

José manifiesta que durante este año la colocación de nuevos créditos ha sido diferente entre los diversos segmentos de negocio. Entre los constructores más grandes se ha experimentado un crecimiento en colocación respecto del año pasado, situación opuesta a lo ocurrido con constructores medianos y pequeños donde se ha notado una ligera desaceleración en la colocación de nuevas operaciones. Esto, según menciona José, está relacionado con las complejidades del año que hemos vivido, así como con el nerviosismo de la gente producto de los proyectos de ley presentados en su momento en la Asamblea Nacional.

La colocación no se ha detenido, tanto que para el último trimestre del año en curso se proyecta destinar entre $9 millones y $10 millones en créditos originales más renovaciones.

Tal como menciona la segmentación del Banco Central de Ecuador, la tasa de interés depende del tamaño de la empresa solicitante, pero en todo caso nunca será menor a 8.95% ni mayor a 11.23%.

El plazo de los créditos para constructores de proyectos inmobiliarios se establece de tal manera que calza con las necesidades del proyecto. Se realizan desembolsos parciales que se van consolidando y renovando durante la construcción del proyecto, y se comienza a recibir abonos a la deuda contra la entrega de inmuebles.

Produbanco financia entre el 30% y el 40% del proyecto, porcentaje que es variable en función de cada caso particular. Para realizar el primer desembolso, lo deseable es que exista un nivel de ventas cuyas cuotas de entrada reflejen entre el 30% y 40% del total del proyecto, que sumadas al aporte del constructor y al crédito bancario, sean igual al costo de construcción del proyecto. Los siguientes desembolsos están condicionados al cumplimiento de mínimos en ventas, a la recaudación efectiva de esas ventas, al avance de obra, y al aporte del constructor al proyecto.

Cuando se trata de proyectos pequeños que buscan financiamiento, no hay la exigencia de constituir un fideicomiso, a pesar de que esto se ha convertido en una práctica muy común entre los constructores.

Produbanco no tiene casos relevantes de morosidad en este rubro de crédito, pero se han dado casos en los que la conclusión del proyecto ha demorado más de lo previsto en la recuperación de su cartera.

La proyección en la colocación de crédito para constructores en el año 2017 depende de los proyectos que se analicen. Si son de interés para el banco, sin duda serán impulsados. No en vano Produbanco está entre los tres primeros bancos del país en cuanto a cartera hipotecaria se refiere, crédito que está directamente atado al crédito al constructor, pues los créditos para compra de vivienda son la fuente de repago del crédito que se concedió para construir esa vivienda.