QUITO

Por: Caridad Vela

Febrero – Marzo, 2015

A partir del 29 de diciembre de 2014 entró en vigencia la ley orgánica de incentivos a la producción y prevención del fraude fiscal. En ella se introducen reformas que deben ser consideradas por todas las empresas que están obligadas a llevar contabilidad. En esta interesante entrevista con el Dr. Patricio Peña R., socio del Estudio Noboa, Peña, Larrea & Torres, nos centramos en algunas reformas que afectan a la actividad de la construcción y promoción inmobiliaria.

Según el Dr. Peña, en la legislación tributaria ecuatoriana estuvieron exentos del pago del Impuesto a la Renta los ingresos provenientes de la enajenación ocasional de acciones o participaciones; pero a partir de esta nueva ley se elimina esta exoneración, y se incorpora como ingreso gravado a las utilidades provenientes de la enajenación directa o indirecta de acciones, participaciones y otros derechos representativos de capital que perciban las sociedades domiciliadas o no en Ecuador, y las personas naturales ecuatorianas o extranjeras, residentes o no en el país. Esto incluye la transferencia de derechos fiduciarios, que es lo primero en llamarnos la atención dada la práctica común de ejecutar proyectos inmobiliarios a través de fideicomisos.

A continuación el detalle de nuestra consulta al Dr. Peña.

¿Qué sucede cuando un fideicomiso inmobiliario es disuelto por haber cumplido con su función?

Cuando una sociedad es disuelta, sea esta una compañía, un fideicomiso, un consorcio o cualquier sociedad de hecho, y el beneficio remanente es distribuido entre sus beneficiarios, tal beneficio debe considerarse como utilidad gravada cuando el beneficiario efectivo es una persona natural con residencia fiscal en Ecuador.

¿Cómo define a ley al “beneficiario efectivo”?

Con la reforma introducida el 29 de Diciembre de 2014 se define como beneficiario efectivo a quien legal, económicamente o de hecho, tiene el poder de controlar la atribución del ingreso, beneficio o utilidad; así como de utilizar, disfrutar o disponer del mismo. De hecho, toda sociedad tiene la obligación de recabar de sus accionistas, socios, beneficiarios o partícipes, la información de quiénes son los beneficiarios efectivos, su domicilio y nacionalidad; y reportarla tanto al Servicio de Rentas Internas (SRI) como a la Superintendencia de Compañías. Es importante anotar la reforma que también se produce al Código Tributario, al incorporar en su Art. 29, entre los sujetos obligados al cumplimiento de las obligaciones tributarias, a los sustitutos del contribuyente.

¿Qué es un sustituto del contribuyente?

El sustituto del contribuyente es la sociedad emisora de las acciones, participaciones o derechos. Para fines tributarios, un fideicomiso, un consorcio o cualquier sociedad de hecho, es una sociedad.

Al disolverse el fideicomiso inmobiliario, éste transfiere la utilidad de las participaciones a los aportantes. ¿El monto de esa utilidad es gravable?

Si el titular de derechos fiduciarios los transfiere a un tercero, la utilidad que genere esa transacción debe ser considerada como ingreso gravado. Para determinar la base imponible del impuesto, se deben restar del monto de la transacción el valor patrimonial proporcional que corresponda, y los gastos inherentes a dicha transacción.

¿Cuál es la tarifa de impuesto imponible en este caso?

La tarifa del impuesto sobre la ganancia obtenida es del 22%. El beneficiario de la utilidad, incluido por supuesto el dividendo acción, deberá considerar ese ingreso dentro de su renta global, y tomarse el crédito tributario proveniente tanto del impuesto a la renta causado por la sociedad que efectúa el pago, en la proporción correspondiente, como del impuesto retenido en la fuente.

¿Qué porcentaje de retención está vigente?

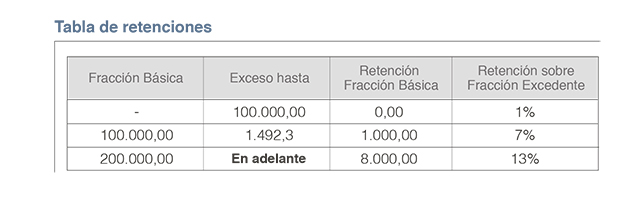

La sociedad que pague o acredite dividendos o utilidades debe actuar como agente de retención, de acuerdo al siguiente detalle:

¿Hay alguna exoneración?

La única exoneración para el pago del impuesto a la renta proveniente de utilidades o dividendos se presenta cuando son pagados o acreditados a personas naturales, o sociedades domiciliadas en el exterior, en jurisdicciones distintas de los paraísos fiscales o de menor imposición. Esto, siempre y cuando el beneficiario efectivo no sea una persona natural con residencia fiscal en Ecuador.

Pasando a otro tema, ¿variaciones relacionadas con el pago de anticipos del impuesto a la renta?

Para el cálculo del anticipo del impuesto a la renta, y en general en el manejo financiero y tributario de sus proyectos, los empresarios del segmento inmobiliario y de la construcción, cuya actividad se caracteriza por la incidencia durante más de un ejercicio económico, deberán tener en consideración la estructura de los impuestos diferidos, tanto activos como pasivos. Esto a efectos de no exacerbar el monto del impuesto a la renta, o de los anticipos en un ejercicio económico respecto de otros, puesto que, como lo determina la ley, se puede convertir en impuesto definitivo.

¿A qué se refiere con impuestos diferidos?

Es un impuesto que debe ser considerado por los contribuyentes que estén obligados a llevar contabilidad. En el caso de empresas, el impuesto diferido sirve para implementar estrategias que aceleren la liquidación de pasivos y la recuperación de activos, con objeto de obtener beneficios fiscales adicionales. La reforma determina que se permite el reconocimiento de activos y pasivos por impuestos diferidos únicamente en los casos que determine el reglamento, pero limita su reconocimiento a varias condiciones.

Elaboremos…

El impuesto diferido se genera como consecuencia de las diferencias temporales entre el tratamiento del patrimonio del contribuyente y el tratamiento fiscal según las leyes tributarias vigentes. En otras palabras, el impuesto de renta obtenido por la aplicación de la ley puede ser diferente al impuesto financiero calculado en base a las normas contables. Esta diferencia es lo que se conoce como impuestos diferidos.

¿Cuándo surgen estas diferencias?

Las diferencias en el tiempo pueden ser temporales o permanentes, y surgen cuando las actividades financieras de una sociedad tienen efectos en ejercicios diferentes. Las diferencias permanentes son las causadas por alguna actividad o situación que implica un impuesto mayor o menor, y que no puede ser compensado en ejercicios futuros.

¿Y las temporales?

Las diferencias temporales son aquellas causadas por actividades financieras que implican un impuesto mayor o menor en un determinado período, y que puede ser compensado en períodos próximos; es decir, que son subsanadas o revertidas con el paso del tiempo, y son las que constituyen los impuestos diferidos.

Mencionó el reconocimiento de activos y pasivos por impuestos diferidos…

Así es. El impuesto diferido puede ser activo o pasivo. Se habla de un impuesto diferido activo (o débito) cuando el contribuyente debe pagar un mayor impuesto en un determinado período, pero lo puede compensar en los períodos siguientes. En este caso se considera un activo diferido y se refiere a las cantidades de impuestos de renta a recuperar en ejercicios futuros, relacionadas con las diferencias temporales deducibles y con la compensación de pérdidas de ejercicios anteriores que no han sido deducidas fiscalmente.

¿Y el impuesto diferido pasivo?

Un impuesto diferido pasivo (o crédito) se da cuando el contribuyente paga un menor impuesto en un determinado período pero debe pagar el impuesto restante en los períodos siguientes. Son las cantidades de impuestos de renta a pagar en ejercicios futuros relacionadas con las diferencias temporales gravables.

¿Alguna recomendación adicional?

Consecuentemente a lo expresado, la planeación tributaria que formule y ejecute un empresario de la construcción y del segmento inmobiliario, deberá partir de un muy claro entendimiento y adecuada aplicación de todos estos conceptos.