Por Caridad Vela

Contraer un crédito hipotecario para comprar vivienda implica iniciar un compromiso de largo plazo con una institución financiera, que si bien da paso al cumplimiento del sueño más grande del ser humano, también puede provocar algo de angustia de cara a las incertidumbres del futuro.

Pensar la situación familiar en una temporalidad cuyo espectro se extiende a 15 años involucra ciertos aspectos que sí podemos controlar, como mantener disciplina en nuestros gastos, esforzarnos para lograr estabilidad laboral e incluso la posibilidad de que se incrementen los ingresos familiares. Pero hay factores muy importantes que no podemos controlar, como son la salud y la vida.

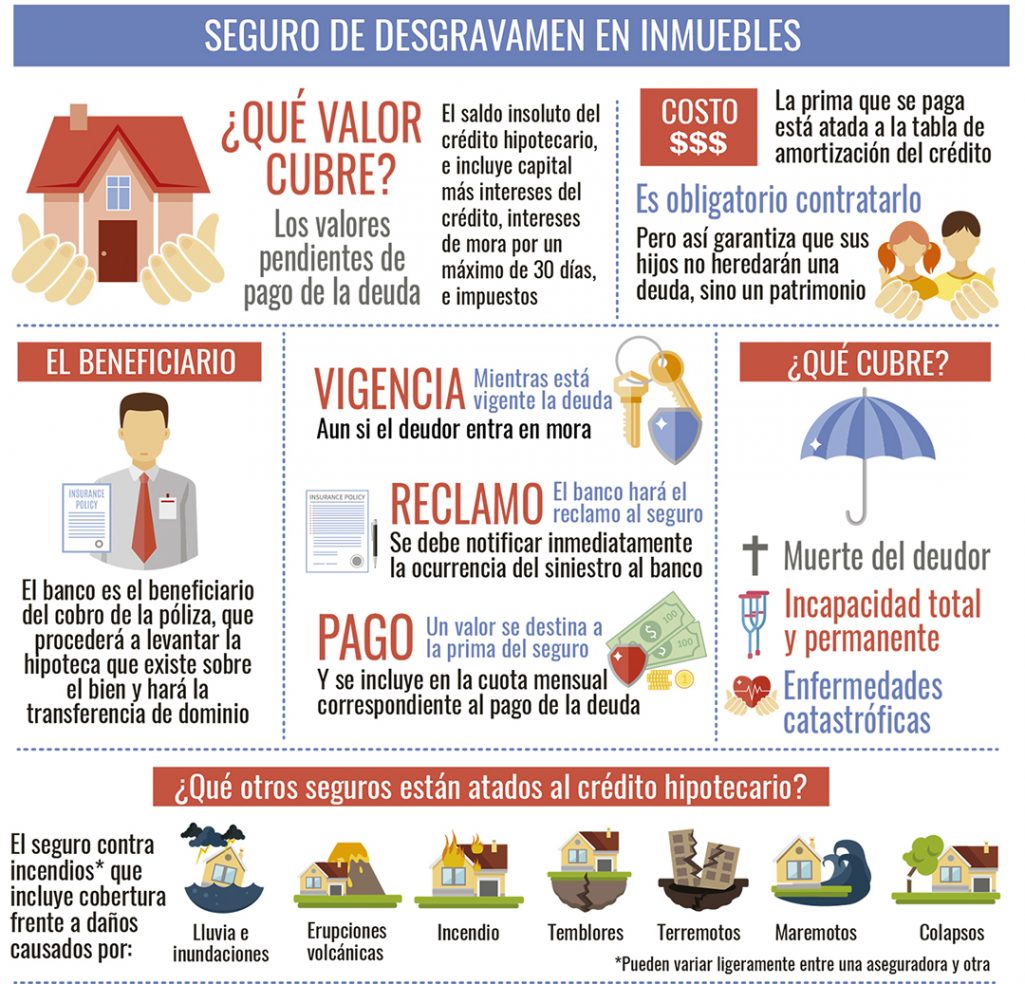

¿Qué sucede con el pago de las cuotas del crédito hipotecario si el deudor contrae una enfermedad catastrófica, o a causa de un accidente termina con incapacidad permanente, o peor aun, fallece? Estos temores no deben limitar nuestra decisión de tener casa propia, porque para enfrentar este tipo de situaciones existe el seguro de desgravamen, que por ley debe estar incluido en el crédito hipotecario, y mantendrá su vigencia mientras la deuda no haya sido cancelada en su totalidad.

Este reportaje pretende aclarar algunas dudas que hemos recibido de nuestros lectores, y esta edición es la más oportuna para atenderlas, porque es la que circulará en la Feria de Vivienda CLAVE, evento que convoca a un gran número de interesados en comprar casa. Para hacerlo con tranquilidad y responsabilidad, es necesario conocer plenamente algunos detalles del seguro de desgravamen.

¿El seguro de desgravamen tiene costo?

Evidentemente tiene un costo para el deudor, y es obligatorio contratarlo, pero bien vale la pena cubrirlo si con ello garantizamos que nuestros hijos no heredarán una deuda, sino una vivienda que es sinónimo de patrimonio, en caso de que se dé un imprevisto fuera de nuestro control. La prima que se paga está atada a la tabla de amortización del crédito, es decir que al inicio será más alta porque está cubriendo el 100% de la deuda, pero conforme pasan los años irá decreciendo en relación al saldo pendiente de pago.

¿Qué cubre?

Son tres escenarios los que están cubiertos: muerte del deudor por cualquier causa, a excepción de suicidio, y a partir del primer año de vigencia del crédito; incapacidad total y permanente; y enfermedades catastróficas.

¿Qué valor cubre?

Cubre el valor pendiente de pago de la deuda, es decir el saldo insoluto del crédito hipotecario, e incluye capital más intereses del crédito, intereses de mora por un máximo de 30 días, e impuestos. Por esta razón, el beneficiario del seguro es el banco que otorgó el préstamo, entidad que al recibir el pago por parte de la aseguradora procederá a levantar la hipoteca que existe sobre el bien, y hará la transferencia de dominio del inmueble a sus legítimos propietarios.

¿Está vigente mientras está vigente la deuda?

Sí, estará vigente durante todo ese período, y no perderá su vigencia aun si el deudor entra en mora. Incluye también el período de tiempo que tomen los procesos legales que el banco acreedor inicie para hacerla efectiva.

¿Cómo se paga?

Se paga de la misma manera en la que se paga el crédito hipotecario, es decir, en cada cuota mensual correspondiente al pago de la deuda habrá un valor que se destina a la prima del seguro de desgravamen. Por eso es tan importante estar al día en los pagos.

¿Qué se entiende por incapacidad total y permanente?

Cualquier alteración que el deudor presente en su salud que dure por más de 180 días, siempre y cuando sea comprobable desde el punto de vista médico que a consecuencia de la misma el deudor estará impedido de realizar actividades por las que obtendría una remuneración.

¿Y por enfermedad catastrófica?

Son aquellos problemas de salud que revierten alta gravedad y son incurables, que se diagnostican por primera vez mientras está vigente la póliza por parte de un profesional médico. En este caso hay inclusiones y exclusiones que podrían variar dependiendo de la institución financiera con la que se obtiene el préstamo, por lo cual es muy recomendable conversarlo con el ejecutivo que haya sido asignado para atender la solicitud de crédito hipotecario.

¿Es necesario un examen médico para calificar para el seguro?

No es necesario porque el crédito hipotecario tiene que, necesariamente, estar respaldado por el seguro de desgravamen. Sin embargo, podría ser requerido por la aseguradora para adaptar las exclusiones dependiendo del estado de salud del deudor. Con o sin examen médico, el deudor debe declarar por voluntad propia, antes de contraer el crédito, si padece de algún problema serio de salud. No hacerlo podría invalidar la protección del seguro a pesar de haber pagado la prima puntualmente. Este es un riesgo que no vale la pena correr, porque mientras más transparencia exista por parte del deudor, menos contratiempos habrá si llegara a darse la necesidad de hacer un reclamo.

¿Cómo se hace el reclamo?

El asegurado o los beneficiarios deben inmediatamente notificar la ocurrencia del siniestro al banco acreedor de la deuda, institución que se encargará de hacer el reclamo a la aseguradora, ya que es el beneficiario del cobro de la póliza. El reclamo debe detallar la fecha y forma en la que se produjo el hecho que motiva el reclamo, abundando en detalles, de tal manera que no quepa la menor duda del suceso. En caso de enfermedad catastrófica o incapacidad del deudor, la aseguradora podrá solicitar exámenes médicos para comprobar la veracidad de lo reportado, a su costo. En caso de fallecimiento se debe presentar el certificado de defunción.

¿Hay limitaciones según la edad del deudor?

Estos detalles pueden variar según la institución financiera, pero lo generalizado es que hay un requisito de edad mínima de 18 años para acceder a este seguro, y otro de edad máxima de ingreso, que es 70 años, con permanencia hasta que el deudor tenga 85 años, es decir que no habrá problema con un crédito cuyo plazo sea de 15 años. Sin embargo, es importante que, independientemente de la edad, el deudor pueda probar su buen estado de salud y su capacidad de generar ingresos suficientes para pagar las cuotas del crédito.

¿Qué otros seguros están atados al crédito hipotecario?

El seguro contra incendios, que también es de vital importancia. Su nombre no dice todo lo que en realidad cubre, y si bien los detalles pueden variar ligeramente entre una aseguradora y otra, en términos generales cubren incendio, daños causados por maremotos, terremotos, temblores, erupciones volcánicas, explosiones, lluvia e inundaciones, colapso, daños causados por motines y huelgas, o aquellos producto de conmoción civil.

¿Qué cubre este seguro?

Cubre distintos porcentajes de varios rubros. Depende de la aseguradora con la que se contrate el seguro, sin embargo, es común que la cobertura sea del 5% del valor asegurado para remoción de escombros, demolición o apuntalamiento del bien que ha sufrido daños, honorarios de los profesionales que se contraten a fin de reemplazar o reparar los bienes afectados, entre otros. Adicionalmente a esto, dependiendo del nivel de afectación del inmueble, también hay un valor para cubrir el costo de arrendamiento de alojamiento temporal de un inmueble equivalente en tamaño, acabados y ubicación, al que obligadamente el asegurado deberá trasladarse como consecuencia de los daños sufridos en su vivienda. Este valor no podrá exceder el 5% de la suma asegurada, y no podrá ser por un período mayor a seis meses.

¿Y si el inmueble está arrendado, y por estos daños se pierde el inquilino?

Esta situación sería algo similar a lucro cesante, ya que a causa del tiempo que tomará reparar los daños causados por cualquiera de los siniestros antes expuestos, el propietario dejará de percibir el ingreso mensual que tenía por canon de arriendo. Este seguro también cubre esta situación por el tiempo que se requiera reparar el inmueble, siempre y cuando no exceda un período de seis meses y por un valor máximo equivalente al 5% de la suma asegurada.

¿Cómo se hace el reclamo?

En un plazo máximo de diez días contados a partir de la ocurrencia del siniestro, el asegurado debe informar al banco acreedor del crédito hipotecario a través de un documento escrito, que contendrá un informe técnico con las causas del evento, fotos del inmueble, proformas de reparación y avalúo del inmueble. El banco, a su vez, dispone de diez días para hacer el reclamo a la aseguradora. Hay que tomar en cuenta que el asegurado no podrá iniciar ningún trabajo en el inmueble sin la autorización escrita de la aseguradora, pero esta autorización se entenderá concedida cinco días después de que el asegurado haya informado del siniestro.